Начиная с 5 февраля вступило в действие эмбарго ЕС на поставки нефтепродуктов с ограничением цен, а ранее с 5 декабря вступили в силу аналогичные меры по поставкам российской сырой нефти. Рынок стран, которые ввели эмбарго на нефтепродукты, составляли 2/3 всего российского экспорта дизтоплив и мазута.

Санкции в отношении сырой нефти будут оказывать умеренное влияние на показатели добычи и экспорта нефти в РФ, однако более существенное влияние на доходы из-за применения ценового ограничения. По нашим оценкам (базовые сценарии прогнозов цен и дисконтов) общее падение доходов от экспорта нефти РФ может составить 25-46% по сравнению с 2021 годом, если РФ не прибегнет к манипуляциям и шантажу на рынке в ответ на эмбарго.

Изменение на рынке нефтепродуктов после начала работы эмбарго и прайс-кепов спрогнозировать значительно сложнее, чем в случае сырой нефти. Однако экспорт нефтепродуктов может сократиться на 20-35%. При этом, сократив объемы нефтепереработки, Россия будет пытаться отправить эту нефть на экспорт, но кто же будет продавать ее со скидкой: «дружественные» сраны хоть и не поддержали санкций, но требуют скидок, пользуясь безысходным положением РФ. При этом значительно большие расстояния до Китая и Индии по сравнению со странами ЕС означают более высокие транспортные расходы, а значит, необходимость снижать цену нефти, чтобы конкурировать. Ключевыми рынками для РФ будут Индия и Китай, которые будут перерабатывать российскую нефть и экспортировать нефтепродукты, в частности и в те регионы, которые ранее были российским рынком.

Общий контекст санкций против российской нефтяной промышленности

Экспорт энергоносителей – главная статья российкого экспорта и принципиальная статья доходов федерального бюджета РФ. В довоенный 2021 год экспорт только сырой нефти обеспечил $110,1 млрд экспортной выручки, а нефтепродуктов – $68,5 по сравнению с $492 млрд всего экспорта страны. Столь высокая роль нефтепрома в российской экономике обусловила и значимость соответствующих санкций.

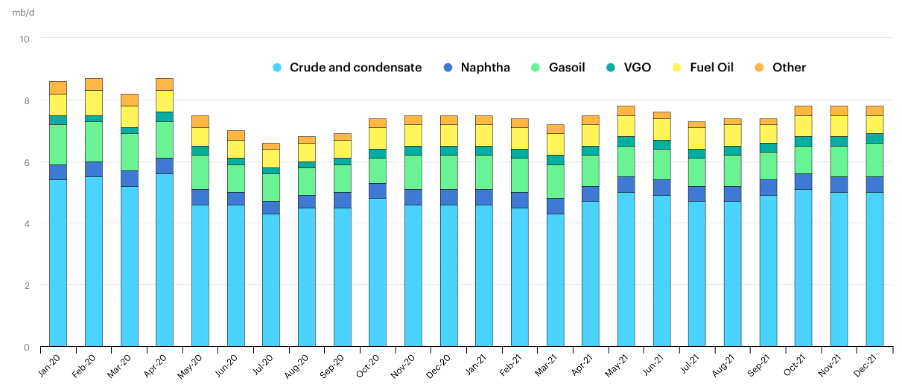

Объемы экспорта сырой нефти Россией до вторжения в Украину составляли 4,3-5,6 миллионов баррелей в день мб/д и 2,2-3,3 нефтепродуктов.

Динамика экспорта нефти и нефтепродуктов из РФ до полномасштабного вторжения в Украину, мб/д

Ограничения, введенные против российского нефтепрома

С 5 февраля вступило в действие эмбарго на поставку российских нефтепродуктов в страны ЕС, а Великобритания и США запретили импорт раньше. Страны G 7 и ЕС согласовали ценовой потолок на российские нефтепродукты: $100/барр для нефтепродуктов, торгующихся с премией к цене нефти, таких как бензины и дизель, и $45/барр для нефтепродуктов, торгующих со скидкой от цены нефти, таких как мазут.

Ранее с 5 декабря действует аналогичное эмбарго на морские поставки российской сырой нефти. Несмотря на ограничения морских поставок, Польша и Германия, получающие из РФ нефть по трубопроводу Дружба, объявили о своих намерениях отказаться от трубопроводной нефти. И хотя к концу 2022 года эти страны прилагали усилия для отказа от трубопроводных поставок, в январе импорт еще осуществлялся, а окончательный отказ ожидается в феврале, когда планируется поставка казахской нефти по трубопроводу Дружба.

С того же 5 декабря страны G7, ЕС и Австралия ввели применение предельной цены (прайс-кеп) на российскую нефть – $60 за барр, который предусматривает запрет операций страхования грузов нефти, если она была продана выше ценового потолка. Страны согласились пересматривать прайс-кеп два месяца. Более 90 % мирового морского фрахта страхуется группой международных страховых компаний, зарегистрированных в Европе, что позволяет контролировать поставки.

Оценка влияния ограничений: сырая нефть

Баланс рынка. В результате введенного эмбарго на поставки сырой нефти, объемы падения экспорта нефти РФ в 2023 году разными организациями оцениваются в 1,2 – 1,5 по сравнению с довоенным уровнем (2021 год). При этом, падение объемов добычи в РФ оценивается в меньшем размере 0,84 – 1,4 . Однако даже если падение добычи будет составлять выше этих ожидаемых уровней и будет соответствовать ожидаемым объемам падения экспорта, то это все равно не будет минимальным зафиксированным объемом добычи нефти в РФ за последние два года. В частности, в период пандемии в 2020 году и в апреле-мае 2022 года наблюдались даже более низкие объемы добычи. Экспорт сырой нефти в РФ В 2021 году находился в диапазоне 4,3-5,1 мбд.

Указанные ожидаемые объемы падения российского экспорта не обусловят существенных проблем на рынке: ожидается, что Казахстан и США смогут перекрыть часть этого снижения, нарастив поставку в объеме 1,1 мбд.

Кроме этого, РФ прибегает к серым схемам экспорта, по которым неизвестными остаются покупатели. Если до вторжения в Украину доля поставок, приходившихся на неизвестных покупателей, составляла около 20%, то в течение октября-ноября 2022 года – более 30%. До вторжения достаточность собственного российского флота была на уровне 62% поставки собственной нефти и 17% нефтепродуктов. При этом переориентация поставок из Европы в страны Азии будет означать более длительную поставку и снижение достаточности собственного танкерного флота РФ. Это в свою очередь, тоже будет влиять на экспортную цену и повышать стоимость фрахта.

Утаивание покупателей будет давать возможность частично сохранять объемы экспорта, а соответственно и уменьшать реальную потребность в дополнительных объемах нефти для рынка от других поставщиков. Вероятно, именно с этой целью в течение последних месяцев РФ приобрели более ста б/у танкеров, которые могут перевозить объем нефти эквивалентный 0,34 млн баррелей в день. Тем не менее, собственный флот позволит получать более высокий доход, учитывая, как сильно возросла цена фрахта на рынке, и предоставлять более низкую скидку. Для решения проблемы Россия пытается использовать флот других стран для сокрытия продавца и покупателя. К концу января теневой флот РФ вырос до 600 судов: 400 для перевозки сырой нефти (20% мирового флота) и 200 для перевозки нефтепродуктов. Запад пытается бороться с этим явлением.

Ценовая конъюнктура и русская нефтяная выручка. Вышесказанное указывает на то, что эмбарго на поставку сырой нефти не будет иметь критического влияния на производственные показатели российского нефтепрома, существенную роль должно сыграть эмбарго на российские нефтепродукты, которое будет ощутимо влиять на объемы добычи нефти. Однако, более существенный эффект это будет иметь на доходы РФ: «лояльные» покупатели российской нефти, которые не поддерживают эмбарго и прайс-кепов, требуют существенных скидок.

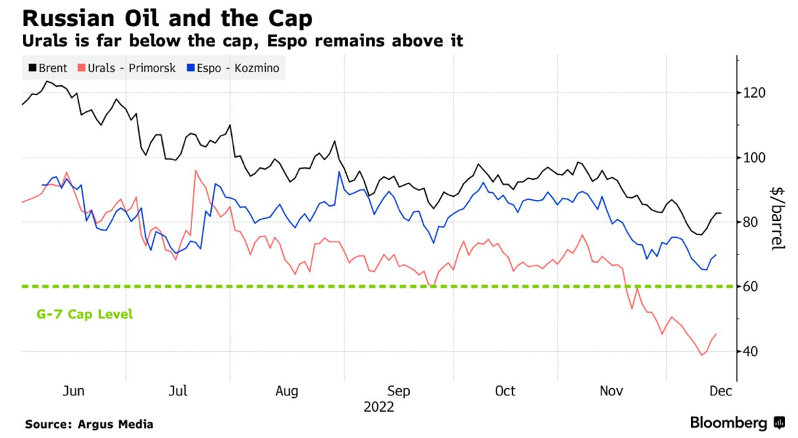

Согласно оценкам Reuters , после введения прайс-кепа на сырую нефть, скидки на нефть Urals в западных портах России для продажи в Индию по некоторым сделкам выросли до 32-35 долларов за баррель, если фрахт не включен в цену. При этом, за почти год войны в Украине, существенно выросли ставки фрахта: 11-19 долларов за баррель по сравнению с менее чем 3 долларами за баррель до февраля.

Стоимость Brent колебалась ниже 80 долларов за баррель в начале декабря, в то время как ориентировочная стоимость российской нефти для производителей, включая расходы на добычу, налоги и транспортировку в экспортные порты, составляла около 15-45 долларов за баррель, сообщал заместитель министра энергетики Павел Сорокин.

Котировки российских сортов нефти по отношению к Brent до и после даты введения нефтяного эмбарго и ограничение цены

Источник: Bloomberg

Доходы РФ будут определяться ценами на нефть на мировых рынках и политикой ключевых покупателей российской нефти в отношении требований скидок, которые в свою очередь будут формироваться исходя из того, насколько сильным для РФ будет «рынок покупателя» и какова разница между ценой и установленным прайс-кепом (предполагается, что 60 долл. не является окончательным пределом, а он может пересматриваться в случае существенного изменения конъюнктуры на рынке). Страны ОПЕК считают для себя комфортной цену 90-100 дол. Morgan Stanley ожидая роста спроса и постоянной ограниченности предложения, прогнозируют цену в $110/барр, а Уолл-Стрит Банк снизил свои прогнозы по Brent на первый и второй квартал 2023 года до 90 и 95 долларов за баррель со 115 и 105 долларов за баррель соответственно.

Оценка ожидаемых потерь РФ по сценарию базового диапазона предположений по ценам. По нашим оценкам, в зависимости от ценовой динамики на мировых рынках (не рассматривая вариантов кризисных обвалов цен и ценовых шоков) и политики скидок ключевых покупателей, исходя из ожидаемой структуры экспорта российской нефти, падение выручки от экспорта нефти РФ в 2023 году может составить 25- 46% по отношению к 2021 году. Напомним, что в 2021 году выручка от экспорта нефти (без нефтепродуктов) составила 110,1 млрд долл., что составляло 22,3% совокупных экспортных доходов РФ.

Варианты действий РФ в ответ на санкции в отношении сырой нефти. С 1 февраля вступил в действие запрет РФ продавать ресурс покупателям, которые поддержат указанные ограничения или установление законодательно минимальной цены экспорта. При этом в Кремле заявили, что готовы даже к сокращению объемов добычи.

Не исключены попытки РФ задерживать экспорт из Казахстана путем создания формальных препятствий в работе Каспийского трубопроводного консорциума. Для манипуляции с ценой могут также устраиваться спекуляции с поставкой по нефтепроводу Дружба.

Таким образом, не исключено, что РФ будет своими действиями влиять на баланс рынка, а соответственно и цену, которая к тому же будет чувствительна к спекуляциям.

С точки зрения достаточности предложения и физического баланса рынка, самостоятельное уменьшение объемов экспорта (и добычи), если речь идет об ответе на эмбарго и прайс-кепы только в отношении «недружественных стран», не окажет существенного влияния, ведь половина экспорта сырой нефти РФ раньше приходилась на ЕС, а сегодня практически весь ожидаемый российский экспорт может быть принят дружественными странами. Так, в ноябре российские поставки в Индию составили рекорд – 1,3 МБД, а в Китай остались неизменными – 1,9. Поэтому поставки этих двух ключевых мировых импортеров нефти составляют львиную долю ожидаемого экспорта РФ в 2023 году (3,6 мбд), даже при нижней границе оценки падения ее экспорта (1,2 мбд) относительно довоенного уровня ( в диапазоне 4,3-5 ,1 МБД в зависимости от месяца 2021 года). Другое дело, что эти «дружественные» страны требуют существенных дисконтов, что в конечном счете отразится на доходах РФ.

Конечно, нельзя исключать, что РФ пойдет на большее сокращение добычи и экспорта (даже за счет частичного сокращения экспорта дружественным странам) – такие спекулятивные шаги могут осуществляться именно для стимулирования ценовых всплесков, в чем Россия особенно заинтересована как по причине получения более высоких цен, так и по причине влиять на стойкость стран-участниц коалиции. Однако, скорее всего, такие действия следует ожидать ближе к введению эмбарго на поставку нефтепродуктов в феврале 2023 года, ведь этот шаг будет оказывать существенное влияние на добычу нефти в РФ, которую придется сокращать.

Определенной интригой остаются действия ОПЕК в тех случаях, когда РФ начнет манипулировать с объемом экспорта. С одной стороны, в публичной плоскости лидеры стран-членов не одобряют «неэкономические» методы регулирования рынка. С другой стороны, ОПЕК заинтересованы и в стабильности цены, без существенных перекосов как в сторону роста, так и в сторону падения. И даже отдельные страны ОПЕК имеют достаточно ресурса для того, чтобы заменить потенциальный дефицит, созданный Россией.

Оценка влияния ограничений: нефтепродукты

Изменение на рынке нефтепродуктов после начала работы эмбарго и прайс-кепов спрогнозировать значительно сложнее, чем в случае сырой нефти. Понятно, что эмбарго ударит по российской добыче нефти и ее переработке,и соответствующих доходах. Аналогично, будет иметь место влияние на ценовую конъюнктуру в ЕС, а особенно ввиду постоянных забастовок на французских НПЗ и планов ремонтов большого количества НПЗ в США. Особенно напряженной, вероятно, будет ситуация с дизтопливами, которые используются 40% автомобилей в Европе, а на РФ приходилось половина импорта дизеля ЕС. Однако пока не до конца понятным остается потенциал РФ диверсифицировать поставки нефтепродуктов в другие страны, а потому сложно точно оценить влияние на нефтепереработку и добычу нефти в РФ.

Основными нефтепродуктами, производимыми в РФ, являются дизели (1/3), мазут (1/5) и бензины (1/7), а ключевыми экспортными позициями – дизель и мазут.

При этом, на США, Великобританию и ЕС – страны, объявившие запрет на импорт российских нефтепродуктов, в 2021 году приходилось 68,3% общего экспорта дизеля и 66,5% экспорта мазута, и соответственно 41,8% общего производства дизеля и 54,2% от производства мазута. Канада и Австралия поддержали запрет, но на них приходились скудные объемы поставок.

Введение западными странами ограничений на импорт российских нефтепродуктов заставит РФ либо диверсифицировать их экспорт, либо сократить объемы нефтепереработки, одновременно пытаясь нарастить объемы экспорта сырой нефти, чтобы частично компенсировать потери (но при этом произойдет существенное сокращение внутреннего производства и занятости). В первую очередь будут страдать нефтяные компании РФ, которые сосредоточены именно на производстве нефтепродуктов Роснефть и Сургунефтегаз. По нашим оценкам курение экспорта нефтепродуктов может составить 20-35%.

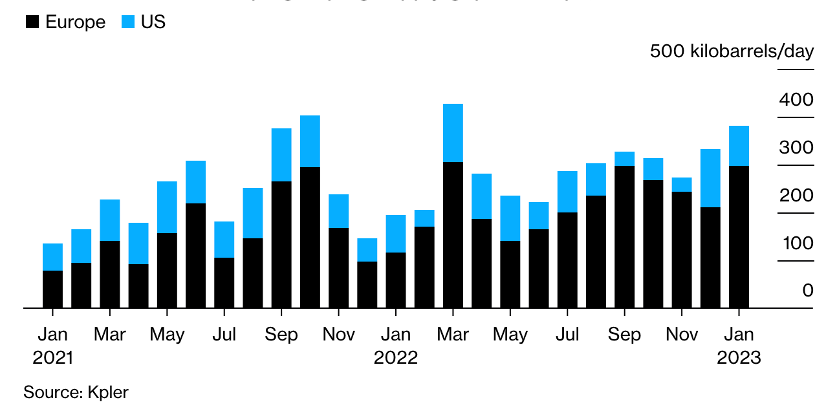

При этом переориентировать весь экспорт нефтепродуктов в дружественные страны будет крайне сложно. В частности, Китай и Индия, радушно принимающие российскую нефть со скидкой, имеют избыточные нефтеперерабатывающие мощности и заинтересованы в импорте дешевой нефти и экспорте нефтепродуктов собственного производства. В конце 2022 года Китай увеличил экспортные квоты для собственных нефтепереработчиков, однако, несмотря на рост объемов нефтепереработки и экспорта в конце 2022 года, произошло падение объемов нефтепереработки в Китае впервые с 2001 года . При этом Китай резко нарастил объемы экспорта дизелей, учитывая дефицит на глобальном рынке.

По всей вероятности, Китай и Индия, импортируя дешевую российскую нефть, будут покрывать дефицит дизтоплива на мировом рынке. Это, конечно, несет потенциал высокой цены нефтепродуктов для покупателей (даже исходя из более сложной логистики по сравнению с прямыми российскими поставками), но будет сокращать доходы РФ как в части нефтепереработки, так и в торговле нефтью со скидкой для «дружественных» стран.

Динамика географической структуры экспорта нефтепродуктов из Индии

В 2022 году, фактически потеряв рынок США и Великобритании, РФ наращивала экспорт в другие «дружественные страны», имевшие потенциал наращивания импорта. Так, поставки дизеля в Турцию выросли до 5,05 млн т по сравнению с 3,99 в 2021 г., а в Марокко с 66 тыс. т до 735 тыс т. Однако, отгрузка в Турцию и Африку составила лишь 2/3 поставок в ЕС, а потенциал этих регионов в импорте нефтепродуктов, как считается,уже исчерпан. Так, в 2021 году, общее потребление дизеля в Турции составило 17,04 млн т, собственноепроизводство свыше 1 млн т, а чистый импорт за минусом смены запасов 7,47 млн т.

Не исключено появление сезонных рынков для российского мазута, который будет использоваться как более дешевый заменитель собственного ресурса. Так, в 2021 году Саудовская Аравия импортировала 100 тыс. б/д российского мазута по скидке, для обеспечения топливом собственных электростанций в сезоны пикового спроса, экономя собственные высококачественные нефтепродукты, направляя их на экспорт. Подобным образом в начале 2023 года действовал Китай, нарастив импорт российского мазута, который китайские нефтеперерабатывающие заводы используют как дешевое сырье.

Невозможность полностью диверсифицировать экспорт нефтепродуктов в условиях эмбарго, заставит частично сократить объемы нефтепереработки в РФ и наращивать экспорт перерабатываемой сырой нефти. Прайс-кеп на нефтепродукты $100/барр., при нынешних ценах не будет влиять критически на прибыльность российской нефтепереработки и обеспечивать достаточную маржу. Однако для нефтепродуктов, которые торгуются со скидкой от цены нефти, скорее всего будет существенно ограничивать доходность производства.

Вам також буде цікаво:

Албанія у вогні: про що свідчать протести на Балканах

Податок на виведений капітал — стратегія “швидкої перемоги”

Кремль розблокував Керченську протоку. Перемога?

США хочуть додати свого союзника Пакистан до списку держав-спонсорів тероризму: коли все пішло не так?

Німці вдарять по польському ринку праці у 2019? Вотум недовіри прем’єру? – дайджест новин Польщі

Український економічний фронт: на Росію чекає ІТ- апокаліпсис