Державний сектор в Україні відіграє суттєву роль у розвитку економіки, формуванні загальної динаміки зростання та надає державі інструментарій для проведення контрциклічної політики (стимулювання інвестицій, позитивної динаміки ВВП та створення нових робочих місць на відрізку спаду в межах економічного циклу).

Хоча остання опція в Україні майже не використовується, що збільшує рівень неефективного використання державних підприємств та формує негативний суспільний дискурс щодо них, зокрема, усталюється твердження, що держава не може бути ефективним власником. Водночас в умовах, коли залучення зовнішніх інвестицій ускладнене цілою низкою як світових, так і внутрішньоукраїнських проблем, саме державні підприємства можуть стати точками зростання економіки. Втім, за умови, якщо бізнес-моделі у державному секторі матимуть таку ж мобільність, як у приватному секторі.

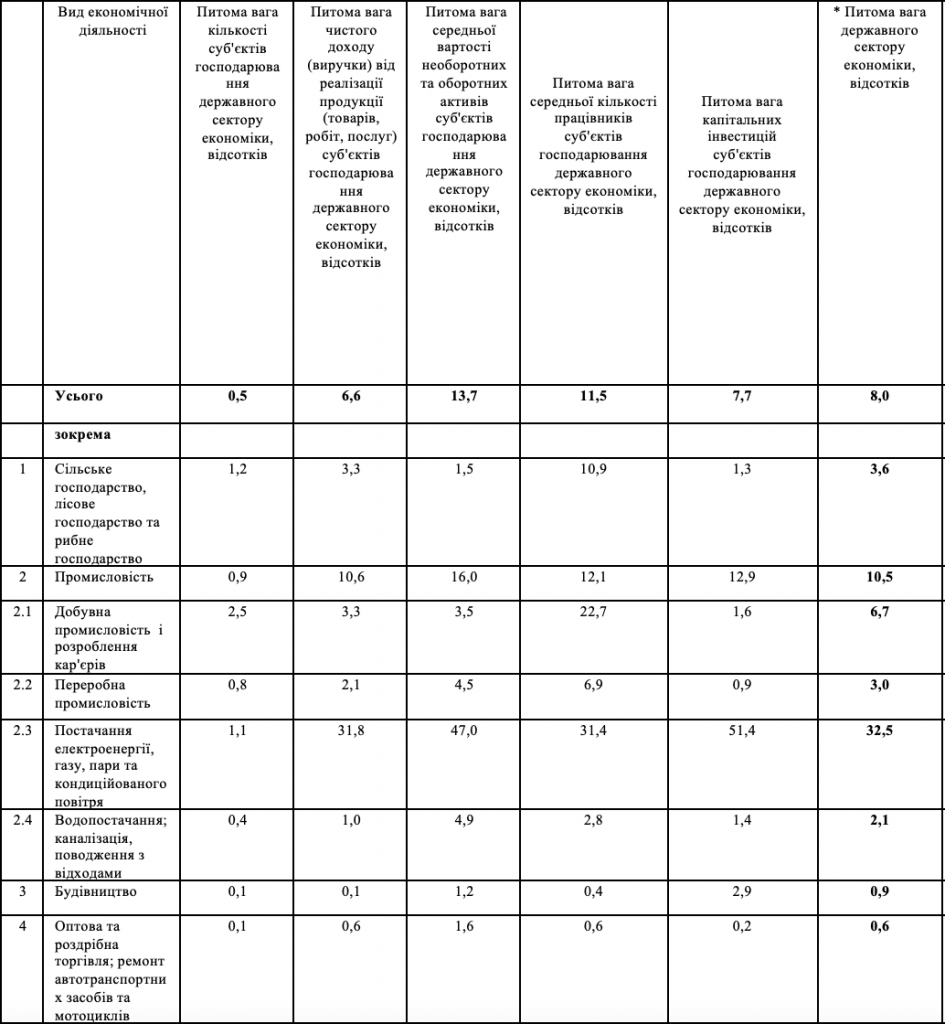

За оцінками Міністерства економіки, державний сектор в Україні складає приблизно 8% від загального економічного потенціалу (за підсумками 2020 року). Водночас питома вага капітальних інвестицій за держсектором економіки сягає позначки у 7,7%, що відповідає загальній частці держпідприємств у секторальному поділі економіки.

За середньою кількістю працівників, питома вага державних підприємств сягає 11,5%, що свідчить про краще виконання державними підприємствами соціально значимих функцій порівняно з приватним сектором економіки.

За питомою вагою вартості необоротних та оборотних активів суб’єктів господарювання державного сектору економіки, державні підприємства також суттєво випереджають приватний сектор (якщо брати співмірність із загальною часткою) – 13,7%, що свідчить про концентрацію у державних компаніях значного технічного потенціалу.

В той же час, питома вага чистого доходу (виручки) від реалізації продукції (товарів, робіт, послуг) суб’єктів господарювання державного сектору економіки складає лише 6,6%, що демонструє меншу прибутковість державного сектору економіки порівняно із приватним сегментом (приблизно у 1,2 рази).

За кількістю суб‘єктів господарювання державний сектор складає лише 0,5% від загального показника, що свідчить про високий рівень концентрації державних підприємств у групі великого бізнесу.

Найбільший рівень державного сектору спостерігається у галузі постачання електроенергії, газу, пари та кондиційованого повітря – 32,5%, тобто майже третина загального економічного секторального потенціалу економіки. На другому місці – транспорт, складське господарство, поштова та кур’єрська діяльність із показником 28,8%. На третьому місці – професійна, наукова та технічна діяльність (25,8%). Рівень державного проникнення у промисловість досягає 10,5%. Найменший показник питомої ваги державних підприємств спостерігається у будівництві (0,9%) та сфері торгівлі (0,6%).

Саме у формуванні оптимального балансу між прибутковістю та виконанням соціально значимих функцій і полягає стратегічна мета зі створення ефективних моделей управління державними підприємствами.

На жаль, останнім часом ми спостерігаємо суттєве зміщення акцентів саме в бік абсолютизації такого поняття, як прибутковість, та водночас девальвацію таких критеріїв оцінки, як соціальна значимість державних підприємств, створення ними нових робочих місць, податкове наповнення центрального та місцевих бюджетів, капітальні інвестиції в оновлення основних засобів та в адаптацію сучасних технологій у господарській діяльності.

У такій викривленій реальності державні підприємства розглядаються виключно як фінансові донори державного бюджету, компенсуючи своєю ефективністю загальну неефективність державного управління (покриваючи за рахунок авансових податковий платежів та дивідендів скритий бюджетний дефіцит).

На противагу цьому підходу до 2014 року у політиці управління державними підприємствами спостерігалась вульгаризація їхнього функціоналу у контексті соціально значимих результатів діяльності, коли такі підприємства розглядались виключно як інструмент популістичної політики провладних груп впливу.

Саме тому є вкрай важливою та актуальною необхідність створення інтегрованої моделі оцінки діяльності державних підприємств. Це наріжний камінь для визначення найефективніших моделей управління та отримання аналітичної інформації для ухвалення стратегічних управлінських рішень. Ми проаналізували роботу 10 найбільших державних підприємств з різних галузей за 10 років, аби з’ясувати, які фактори допомагають їм досягати успіху, а які стоять на заваді ефективному розвитку.

Частка державного сектору у складі економіки за 2020 рік

Останнім часом оцінка державних підприємств в Україні базувалась на методології менеджменту Пітера Друкера та його матриці KPI – ключових кількісних показників діяльності, зокрема, базованих на абсолютизації таких індикаторів, як чиста виручка та прибуток.

Водночас базова система індикаторів оцінки не враховувала динамічний характер числових рядів, тобто зміну показників у часі за певний період. Це призводило до того, що кон‘юнктурні сплески рівня прибутковості, обумовлені екзогенними (зовнішніми факторами), наприклад, зростанням спекулятивних світових цін на продукцію підприємства (що призводило до різкого, одномоментного покращення базових KPI), видавалось у моделях оцінки за результати системної роботи із покращення бізнес-моделі державної компанії та оптимізації системи управління в ній.

На наш погляд, моделі оцінки ефективності державних підприємств слід базувати на аналізі динамічних рядів (індикатори ефективності у часі), а також на кумулятивних моделях оцінки, що включають у себе не тільки кількісні показники, але й якісні, зокрема виконання підприємствами соціально значущих функцій.

Оцінка динамічних рядів може відбуватися за матрицею Цикла Шухарта — Демінга. Цикл Шу́харта-Де́мінга (Цикл PDCA) – це модель безперервної оцінки та поліпшення бізнес-процесів на рівні підприємства: плануй (Plan), роби (Do), перевіряй (Check), впливай (Act).

Саме такий підхід дозволяє підняти моделі аналізу та управління на системний рівень, необхідний для всебічного врахування широкого спектру базових індикаторів оцінки. На рівні діяльності державних підприємств цикл оцінки за алгоритмом PDCA може застосовуватись щоквартально у п‘ятирічному горизонті управління державним підприємством.

Інтегровані моделі оцінки дозволять сформувати баланс якісних і кількісних оцінок, які дозволять імплементувати збалансовані оцінювання діяльності державних підприємств, що враховуватимуть як фінансові, так і соціальні аспекти їх операційної діяльності.

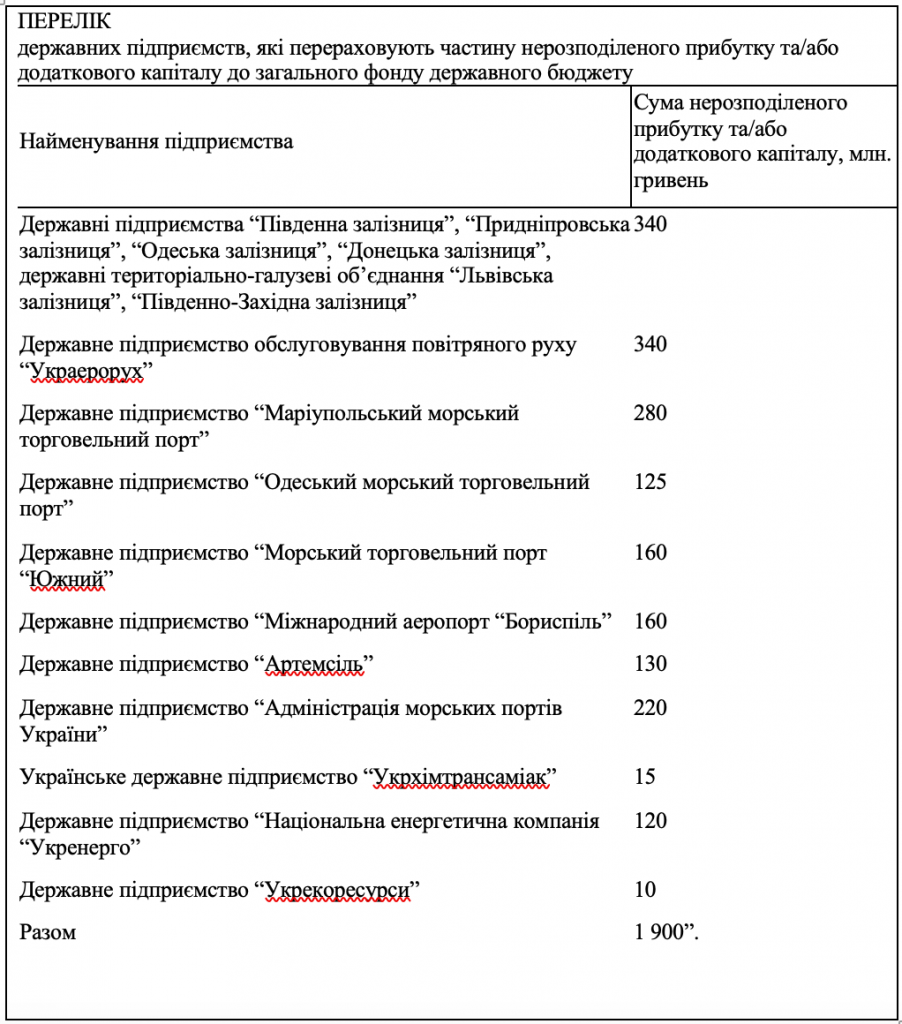

На даний час до основних документів, які визначають моделі оцінки діяльності державних підприємств, слід віднести:

- Методичні рекомендації Міністерства економіки України щодо оцінки ефективності управління державним майном.

- Критерії оцінки ефективності управління корпоративними правами держави, визначені Фондом державного майна України.

- Методичні рекомендації Міністерства економіки України щодо застосування критеріїв визначення ефективності управління об’єктами державної власності, затверджені.

- Методика Міністерства фінансів України стосовно аналізу фінансово-господарської діяльності підприємств державного сектору економіки.

Запропонована нами методика оцінки державних підприємств спирається на поєднання трьох базових методів:

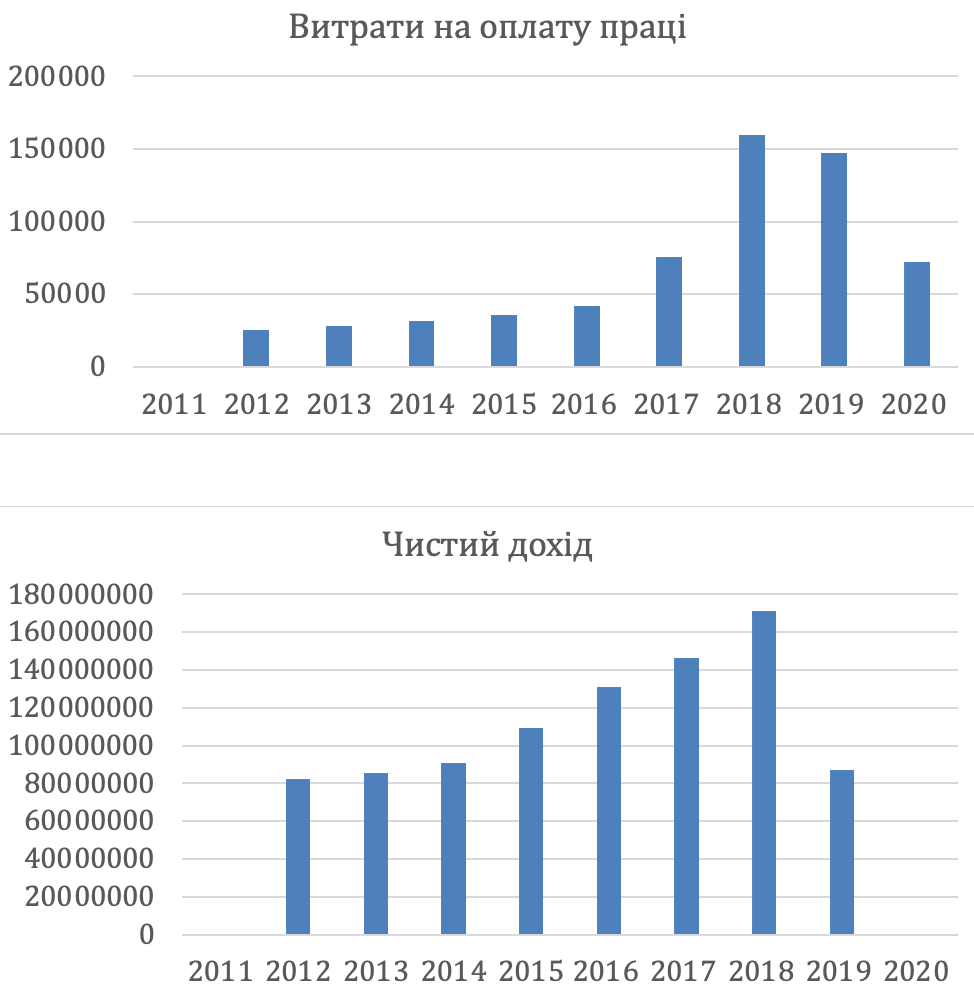

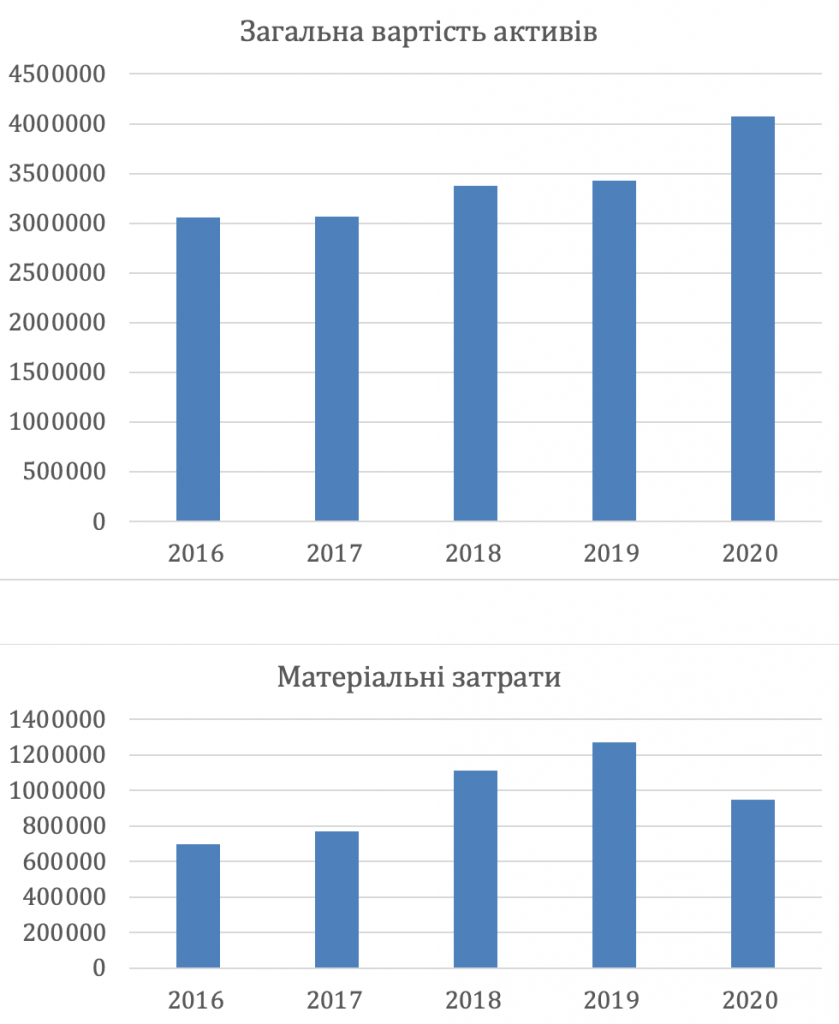

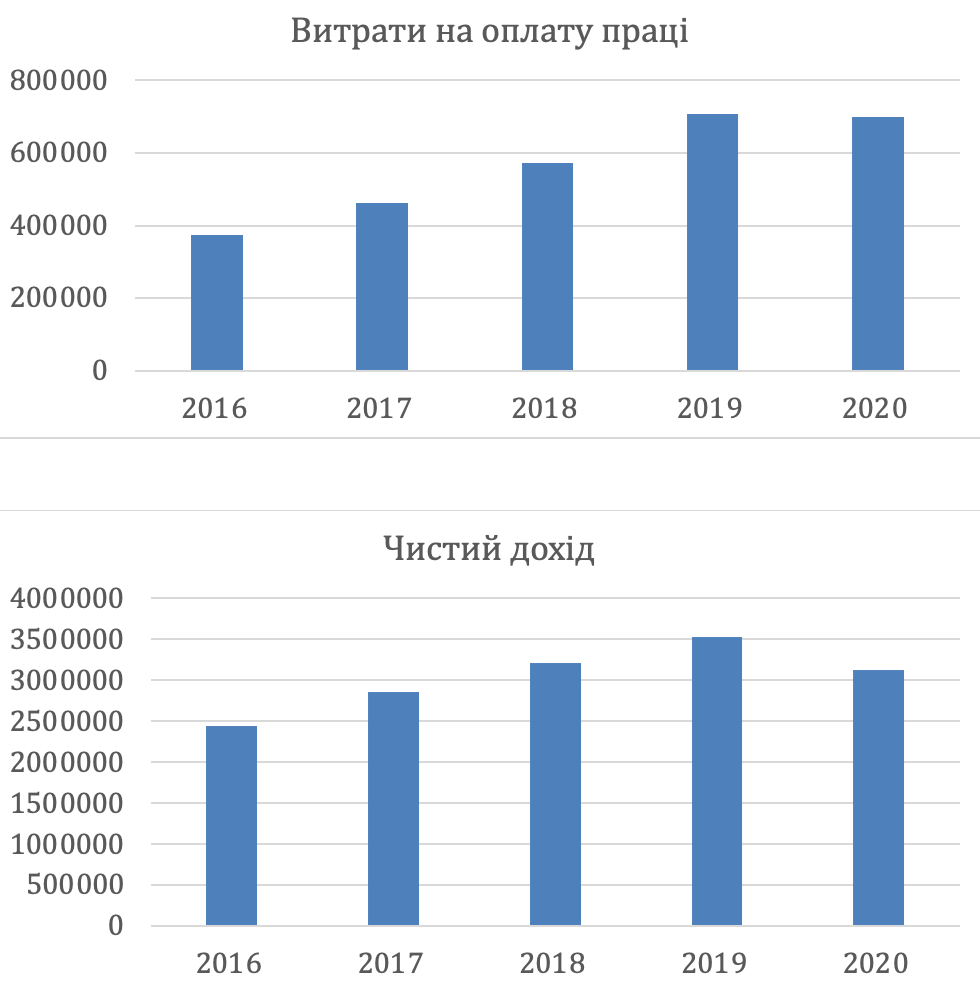

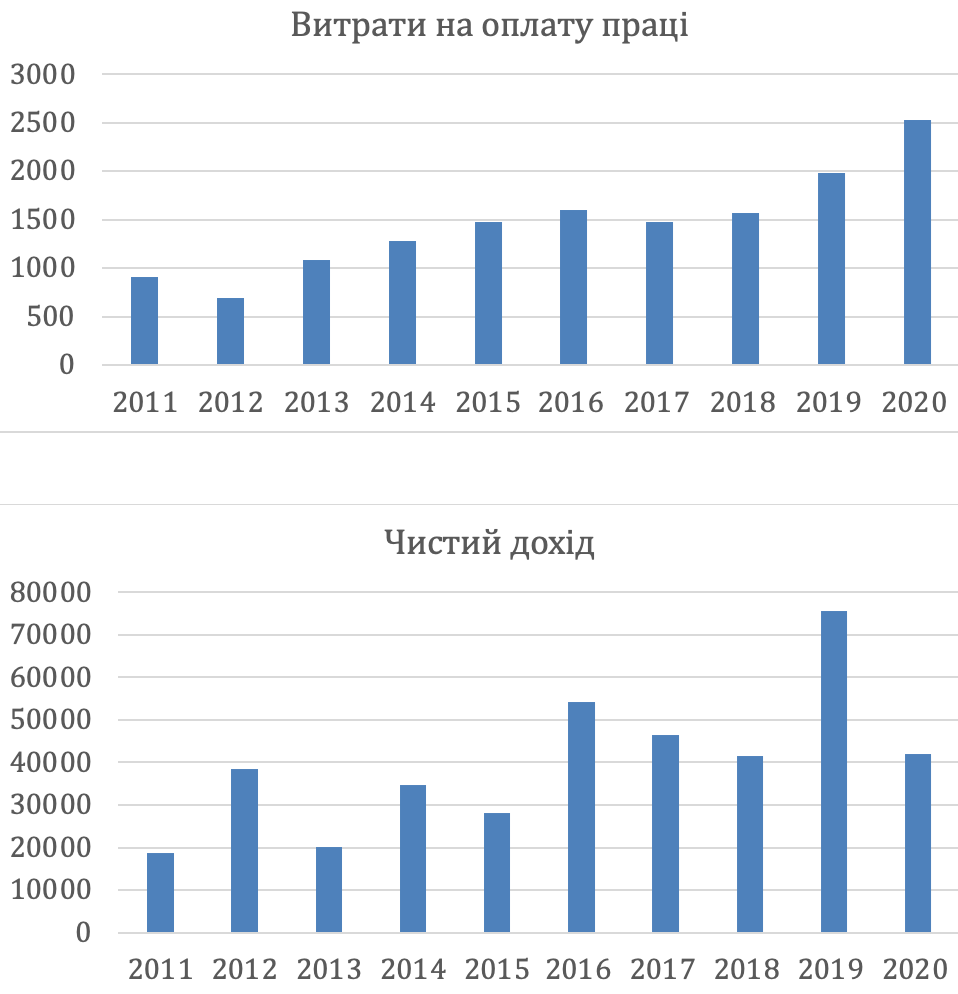

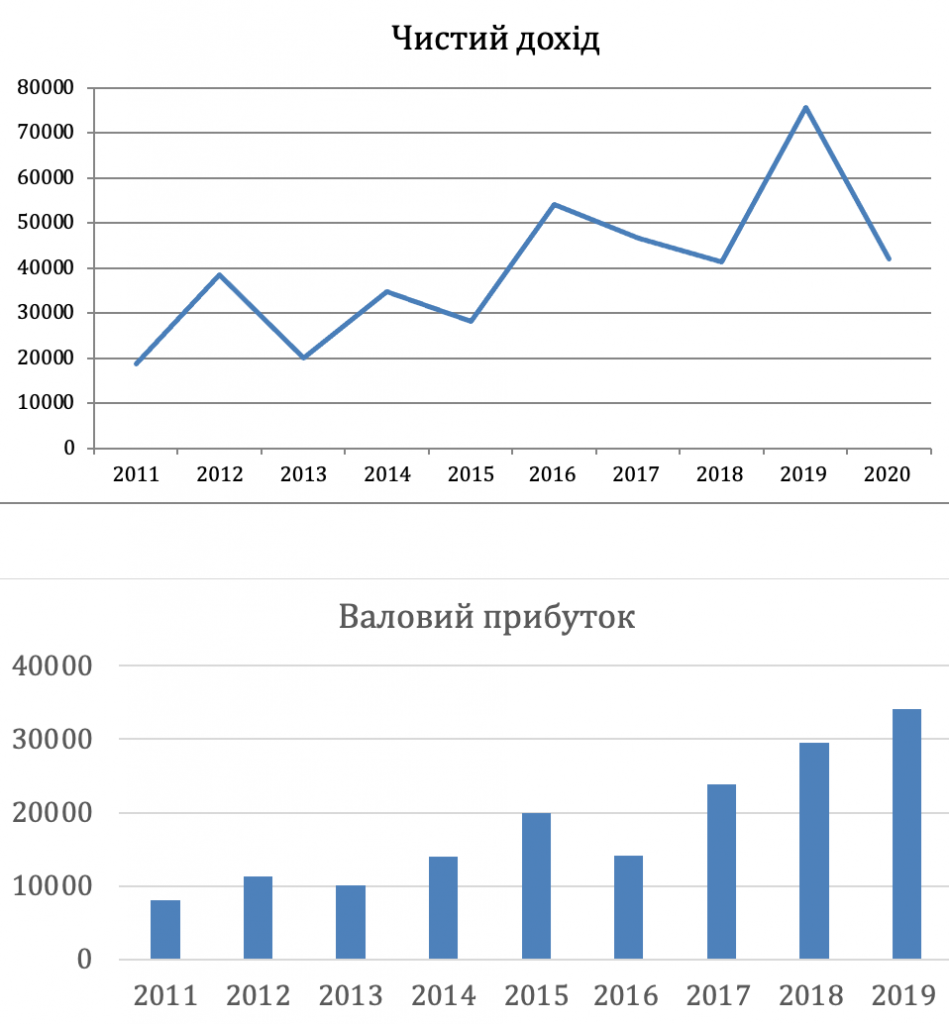

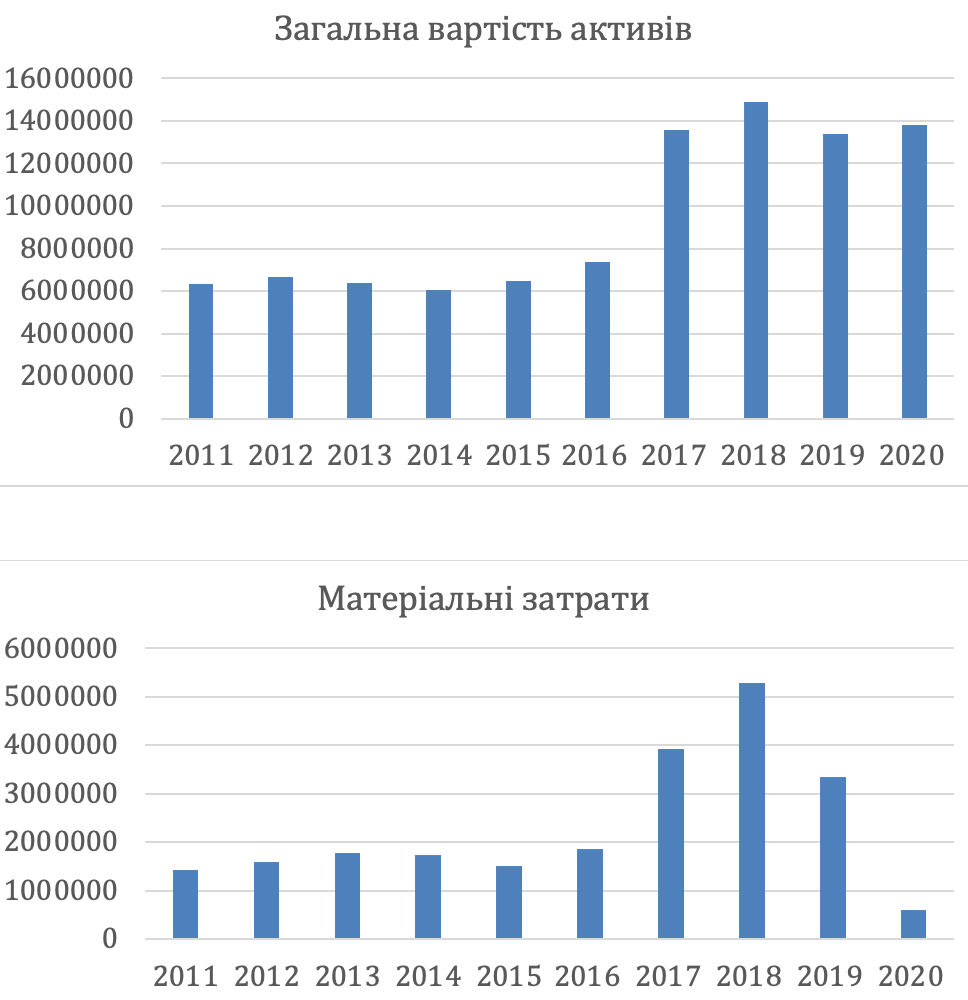

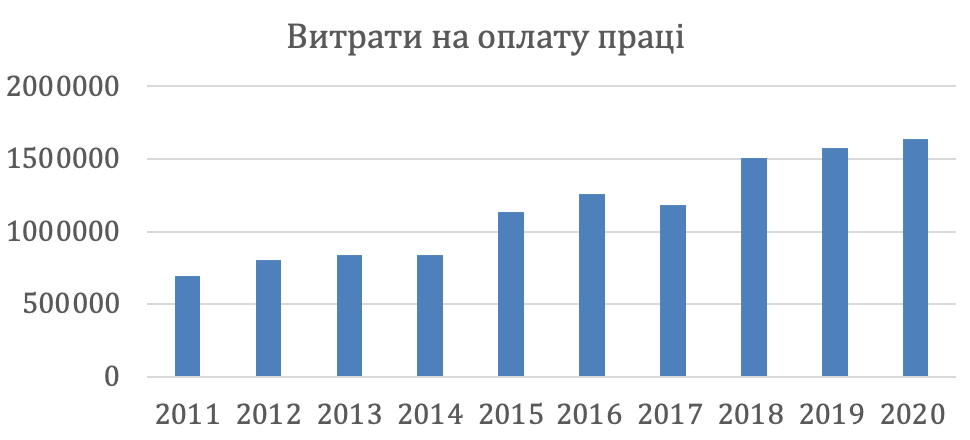

- Кількісного методу, коли оцінюються ключові індикатори та фінансові показники діяльності підприємства: чистий дохід, валовий прибуток, EBITDA, чистий фінансовий результат, загальна вартість активів, матеріальні витрати та витрати на оплату праці.

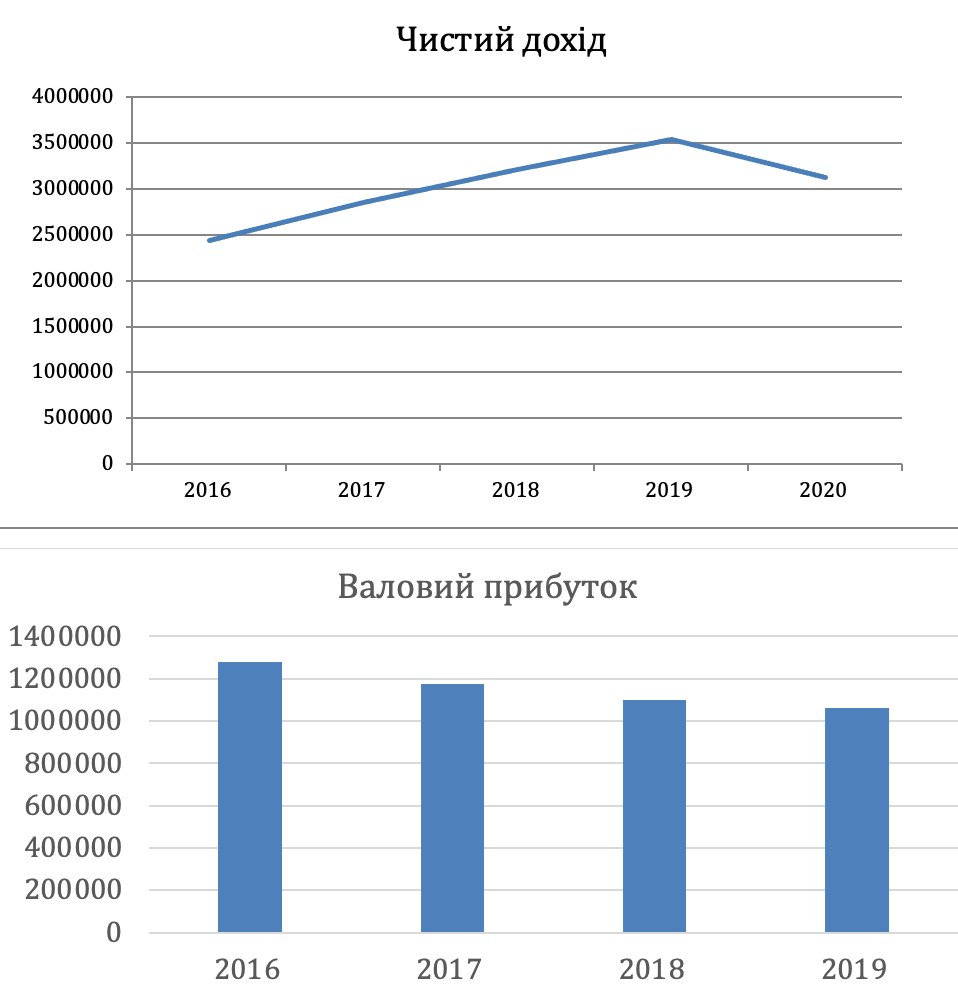

Чистий дохід дозволяє сформувати уявлення про рівень капіталізацій бізнесу компанії, її важливість у контексті реалізації державної промислової політики, в тому числі – антициклічної, направленої на мінімізацію кризових явищ на «дні» економічного циклу розвитку. А також – формує «портфоліо» компанії з точки зору ємкості її ринкової ніші.

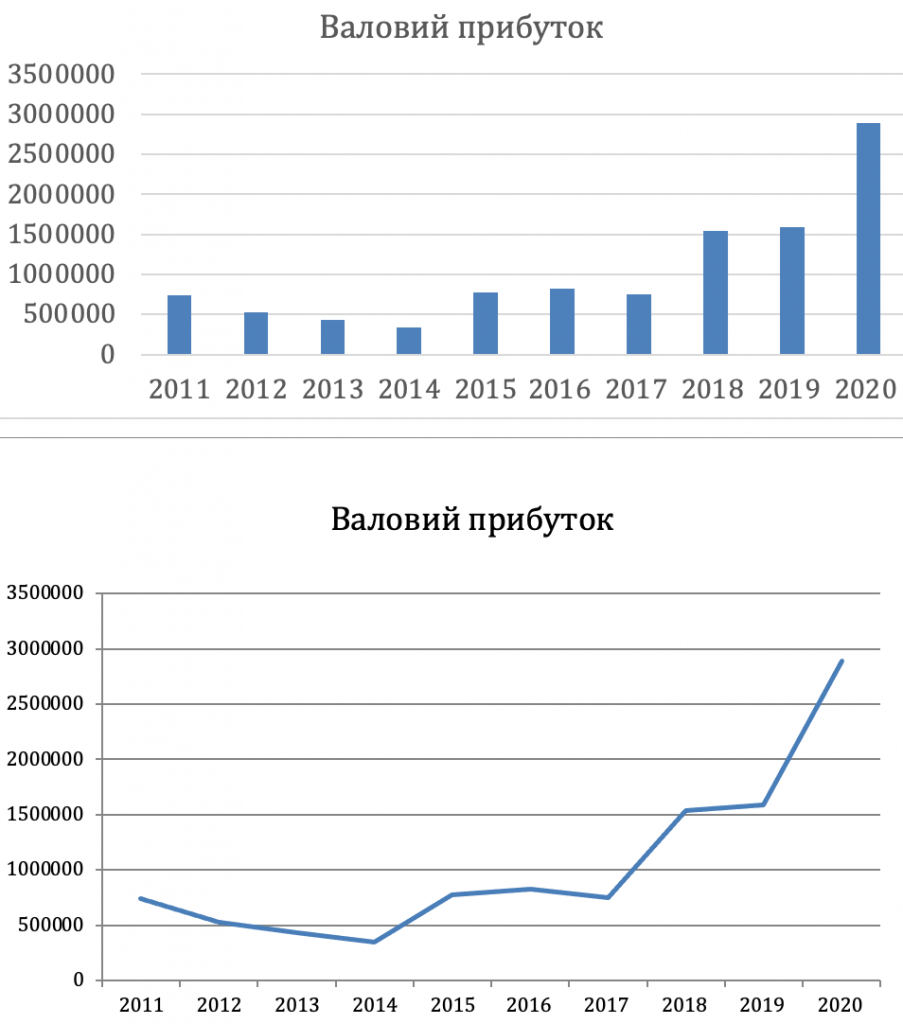

Валовий прибуток показує рівень прибутковості операційної діяльності, а чистий фінансовий результат – рівень профіту держави від управління компанією. EBITDA – є збалансованим індикатором між вказаними вище двома показниками прибутковості.

Загальна вартість активів вказує на масштаб майнового комплексу підприємства та рівень його ефективності.

Показники матеріальних витрат та витрат на оплату праці – доступне джерело інформації для визначення трудомісткості виробництва та рівня доданої вартості у кінцевому продукту.

- Якісні показники: рентабельність валового прибутку, рентабельність чистого прибутку, рентабельність за EBITDA, рентабельність активів. Вказані показники демонструють ефективність діяльності підприємства та надають інформацію для порівняльного аналізу та співставлення із іншими учасниками ринку (конкурентами, компаніями із приватного сектору, аналогічними компаніями в інших країнах тощо).

Рентабельність валового прибутку = валовий прибуток х 100 / чистий дохід.

Рентабельність чистого прибутку = Чистий фінансовий результат х 100 / чистий дохід.

Рентабельність за EBITDA = Показник EBITDA х 100 / чистий дохід.

Рентабельність за активами = Загальна вартість активів х 100 / чистий дохід.

- Аналіз динамічних рядів дозволяє оцінити зміну кількісних показників у часі та виявити поворотні точки розвитку, циклічні відрізки зростання/падіння, кризові періоди та найсприятливіші інтервали у часових/числових рядах.

Крім того, компанії оцінюються за рівнем виконання ними соціально значимих функцій: тарифи для населення, створення робочих місць та динаміка витрат на оплату праці, потенційні податкові надходження.

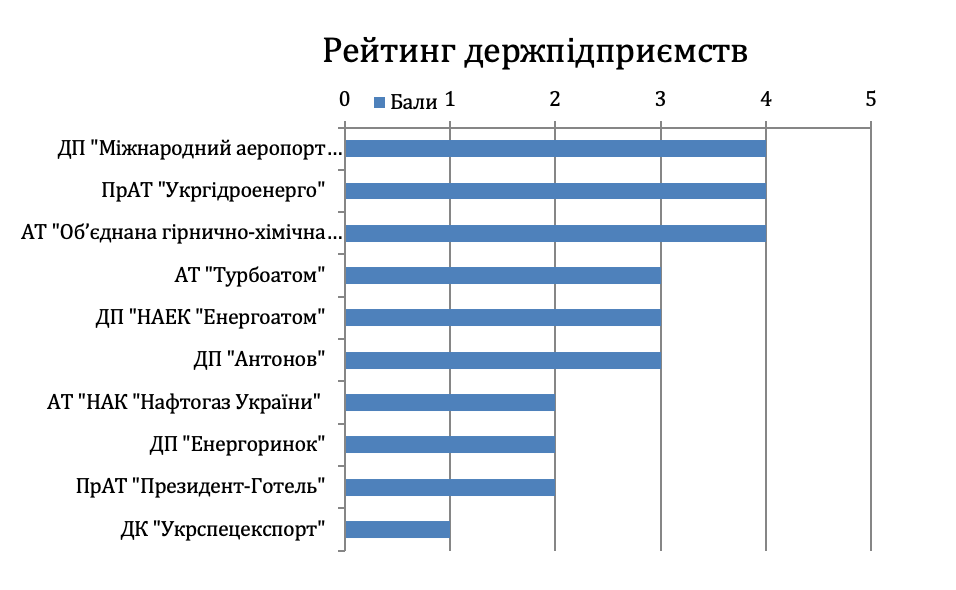

Агрегована оцінка передбачає виставлення балів за кожен вид аналітичного оцінювання: кількісні показники, якісні показники, динамічні ряди та соціально значима функція.

- Позитивна оцінка аналітичного розділу – один бал, негативна – нуль балів.

- Максимальна оцінка – чотири бали, мінімальна – нуль балів.

Підприємства, оцінені в нуль балів та один бал слід віднести до таких, що потребують негайного стратегічного реформування.

Підприємства з рівнем оцінювання в два бали підлягають тактичному корегуванню та збалансуванню їхньої операційної діяльності, зокрема, витратних механізмів та пошуку нових ринків збуту.

- Картка підприємства.

ДП “НАЕК “Енергоатом”

Галузь: постачання електроенергії, газу, пари та кондиційованого повітря.

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2011 | 16212176 | 4615957 | 4082573 | 2384045 | 50729590 | 5819899 | 2718518 |

| 2012 | 18375573 | 123251 | 3621037 | -2729555 | 210252190 | 7272447 | 3238588 |

| 2013 | 17235999 | -3884692 | -2594088 | -4292616 | 203151677 | 7398210 | 3678421 |

| 2014 | 23237672 | 399559 | 1870972 | -6494416 | 199513670 | 8639774 | 3895421 |

| 2015 | 32903883 | 7402936 | 9621166 | 1168184 | 202266531 | 10573678 | 4366663 |

| 2016 | 36067864 | 5723969 | 11336440 | 187126 | 206279899 | 14449246 | 5285668 |

| 2017 | 38487690 | 4773087 | 9500304 | -1321755 | 210186435 | 16620636 | 6204236 |

| 2018 | 44055259 | 9348349 | 18590010 | 4631828 | 215562903 | 14666770 | 8058028 |

| 2019 | 48846595 | 11569338 | 19602198 | 3773641 | 218867050 | 14108306 | 11010515 |

| 2020 | 45648563 | 6837155 | 4102206 | -4845208 | 231308685 | 12412685 | 13400744 |

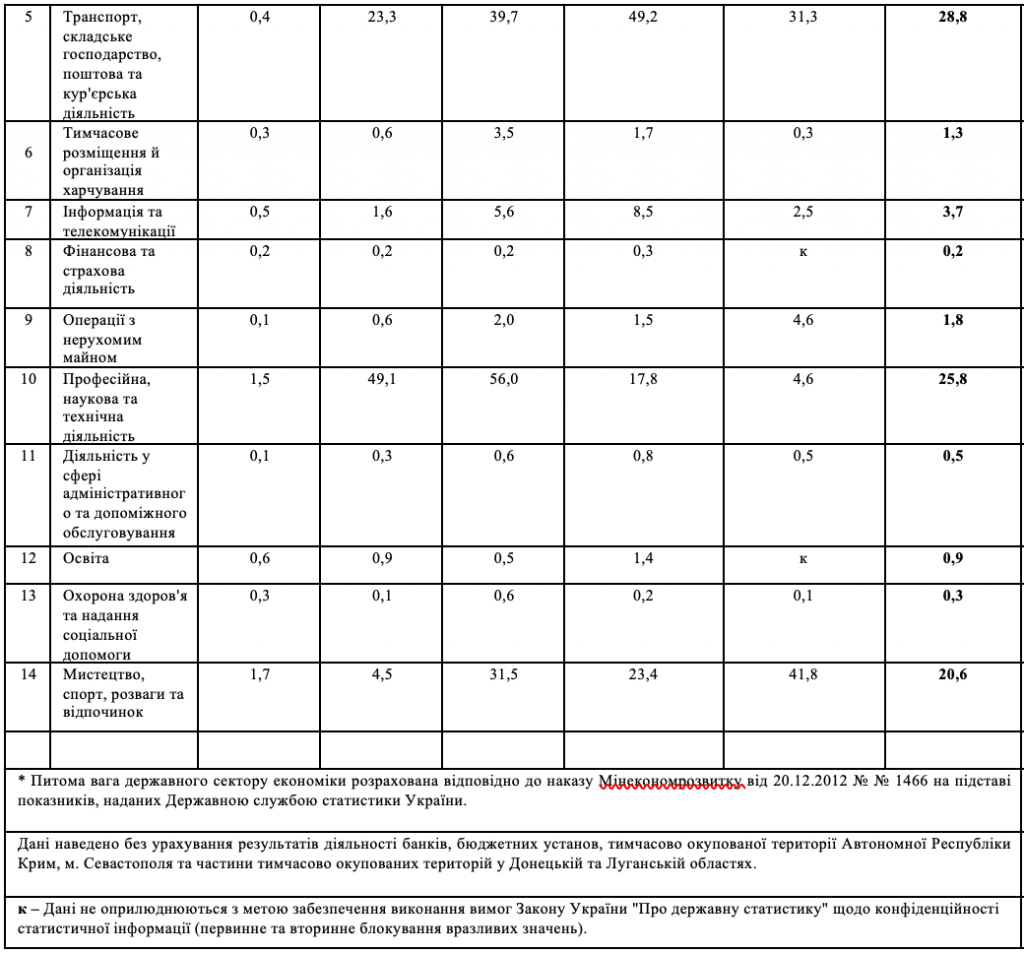

Кількісні показники підприємства мають неоднорідну структуру. Чистий дохід в 2020 році склав 45,65 млрд грн, в 2019 році – відповідно 48,85 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 41 млрд грн у цінах попереднього періоду. Тобто спостерігається поступове колапсування бізнес-моделі підприємства порівняно з загальноекономічним рівнем розвитку (у масштабах національної економіки).

Загальна вартість активів склала у 2020 році 231 млрд грн, збільшившись на 13 млрд грн порівняно з попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 48% на 52% відповідно, що свідчить про досить високий рівень генерування підприємством доданої вартості.

Валовий прибуток у 2020 році склав 6,8 млрд грн, EBITDA – відповідно 4,1 млрд грн, переважно за рахунок показника амортизації. Чистий фінансовий результат – збиток 4,8 млрд грн.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 28,47 | 25,18 | 14,71 | 4,70 |

| 2012 | 0,67 | 19,71 | -14,85 | -1,30 |

| 2013 | -22,54 | -15,05 | -24,90 | -2,11 |

| 2014 | 1,72 | 8,05 | -27,95 | -3,26 |

| 2015 | 22,50 | 29,24 | 3,55 | 0,58 |

| 2016 | 15,87 | 31,43 | 0,52 | 0,09 |

| 2017 | 12,40 | 24,68 | -3,43 | -0,63 |

| 2018 | 21,22 | 42,20 | 10,51 | 2,15 |

| 2019 | 23,69 | 40,13 | 7,73 | 1,72 |

| 2020 | 14,98 | 8,99 | -10,61 | -2,09 |

Рентабельність валового прибутку у 2020 році склала 15%, рентабельність за EBITDA – мінус 6,9%, що свідчить про високий рівень амортизаційних відрахувань. Рентабельність активів склала мінус 2% – за рахунок великих значень показника основних засобів підприємства, що пояснюється технологічними та технічними факторами. Рентабельність чистого прибутку – мінус 10,6%, що є наслідком падіння цін та попиту на електроенергію внаслідок кризи у 2020 році, викликаної пандемією.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | 13 | -97 | -11 | -214 | 314 | 25 | 19 |

| 2013 | -6 | -3252 | -172 | 57 | -3 | 2 | 14 |

| 2014 | 35 | -110 | -172 | 51 | -2 | 17 | 6 |

| 2015 | 42 | 1753 | 414 | -118 | 1 | 22 | 12 |

| 2016 | 10 | -23 | 18 | -84 | 2 | 37 | 21 |

| 2017 | 7 | -17 | -16 | -806 | 2 | 15 | 17 |

| 2018 | 14 | 96 | 96 | -450 | 3 | -12 | 30 |

| 2019 | 11 | 24 | 5 | -19 | 2 | -4 | 37 |

| 2020 | -7 | -41 | -116 | -79 | 6 | -12 | 22 |

Аналіз динамічних рядів вказує на поступову втрату компанією позитивної динаміки за показником чистих доходів. Перша кризова точка припадає на 2013 рік – мінус 6%. Різке збільшення темпів зростання у 2014-2015 роках пояснюється факторами девальвації національної валюти – гривні (знецінення з 8 до 28) та споживчої інфляції (сукупно біля 70% за період).

Позитивні тенденції щодо покращення динаміки чистого доходу у 2016-2019 роках (зростання в діапазоні 7-14%) були зруйновані у 2020 (падіння на 7%).

Рівень прибутковості зберігається протягом 2018-2019, в той же час період посткризового відновлення у 2016-2017 характеризується збитковістю діяльності підприємства.

Внаслідок корегування прибутку, в тому числі за методом податкових різниць, темпи зростання чистого фінансового результату мають негативну динаміку.

Різке зростання вартості активів у 2012 році (на 314%) пояснюється проведеною на підприємстві індексацію капітальних вкладень.

За останні три роки на підприємстві спостерігається постійне скорочення матеріальних затрат (із темпами -4% та -12%).

В той же час, витрати на заробітну плату стабільно зростають: з динамікою 17-37% протягом 2016-2020 років, що свідчить про виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 1 |

| Динамічні показники | 0 |

| Агрегований показник | 3 |

За агрегованим показником ефективності діяльності «Енергоатом» набирає три бали з чотирьох можливих: у нього залишаються значні показники рівня валового доходу, вартості основних засобів, оптимізуються матеріальні витрати та забезпечується зростання фонду заробітної плати для працівників (соціально значима функція). В той же час, покладання на нього функцій ПСО (PSO, Public Service Obligation) щодо компенсації різниці за тарифом на електроенергію для населення призводить до вкрай розбалансованої динаміки основних показників діяльності компанії у часі. Тобто внутрішня оптимізація бізнес-процесів не може повною мірою компенсувати токсичність зовнішнього регулятивного середовища та мінімізувати екстерналії (вплив зовнішніх факторів, який не можна амортизувати за допомогою ринкових механізмів), які створюються урядом та на законодавчому рівні.

Запропонована нами методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Значна вартість активів призводить до капіталомісткості виробництва і залежності компанії від рівня капітальних інвестицій: на відновлення та розвиток.

- Високий рівень амортизаційних відрахувань за основними засобами призводить до глибокого розриву між показником чистого прибутку та EBITDA, тобто функціональний та податковий рівні прибутковості можуть суттєво відрізнятись між собою.

- Динаміка матеріальних затрат вказує на високий ефект антикорупційних заходів у контексті оптимізації фінансових потоків та витратного механізму. Модель управління витратами стає однією з ключових у парадигмі ефективної бізнес-моделі.

- Динаміка витрат на оплату праці вказує на фіскальне та соціальне значення підприємства як у масштабі всієї країни, так і у контексті регіональної економіки.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави на формування фінансових потоків енергоринку держави, зокрема, на користь атомної генерації.

- Показник валового прибутку демонструє негативні тенденції у контексті державного «дирижизму» у 2011-2014 роках. В той же час, навіть часткова модернізація моделі ринку електроенергії мала позитивний ефект на рівень чистого доходу підприємства у період 2015-2019 років.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні трьох балів з чотирьох.

ВРІЗИ

ДП “НАЕК “Енергоатом”

«Приватні учасники ринку на 100% працюють на ринкових умовах, а ми – наполовину на ринкових, наполовину на радянських. Наші пропозиції щодо послаблення державного регулювання раніше не сприймалися Міненерго та урядом. Вочевидь вони боялися дешевої електроенергії «Енергоатому», яка, на їхню думку, могла нашкодити іншим генераціям.

Але справжній абсурд розпочався у квітні цього року, коли обмеження на продаж електроенергії були доповнені штучними обмеженнями на її виробництво. Я маю на увазі балансові обмеження, які діяли 5 місяців та змусили порушувати графіки ремонтних компаній на АЕС»

Петро Котін, т.в.о президента ДП “Енергоатом”

«Корпоратизація «Енергоатома» – історія, яка триває не один рік. Але прийшов час її завершити. І завершити успішно… Корпоративне управління вирішує питання власності. Тобто держава володіє акціями підприємства, а не майном. І тому корпоратизована компанія більш самостійна у питаннях залучення інвестицій або кредитного фінансування. Адже банки та інші фінансові установи неохоче дають позики державним компаніям – нема впевненості, що кошти повернуться вчасно й у повному обсязі. А інвестори, зі свого боку, хочуть бачити партнером компанію з передбачуваною бізнес-поведінкою, прозорими діяльністю та звітністю. Державна компанія таких переваг не має. Тому кредитні кошти для неї дорожчають, можливість запуску інвестиційних проєктів зменшується» .

Герман Галущенко, міністр енергетики України, виконавчий директор з правового забезпечення (2013–2014 рр.) і віце-президент НАЕК «Енергоатом» (2020–2021 рр.)

- Картка підприємства.

ДП “МІЖНАРОДНИЙ АЕРОПОРТ “БОРИСПІЛЬ”

Галузь: Транспорт, складське господарство, поштова та кур’єрська діяльність.

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

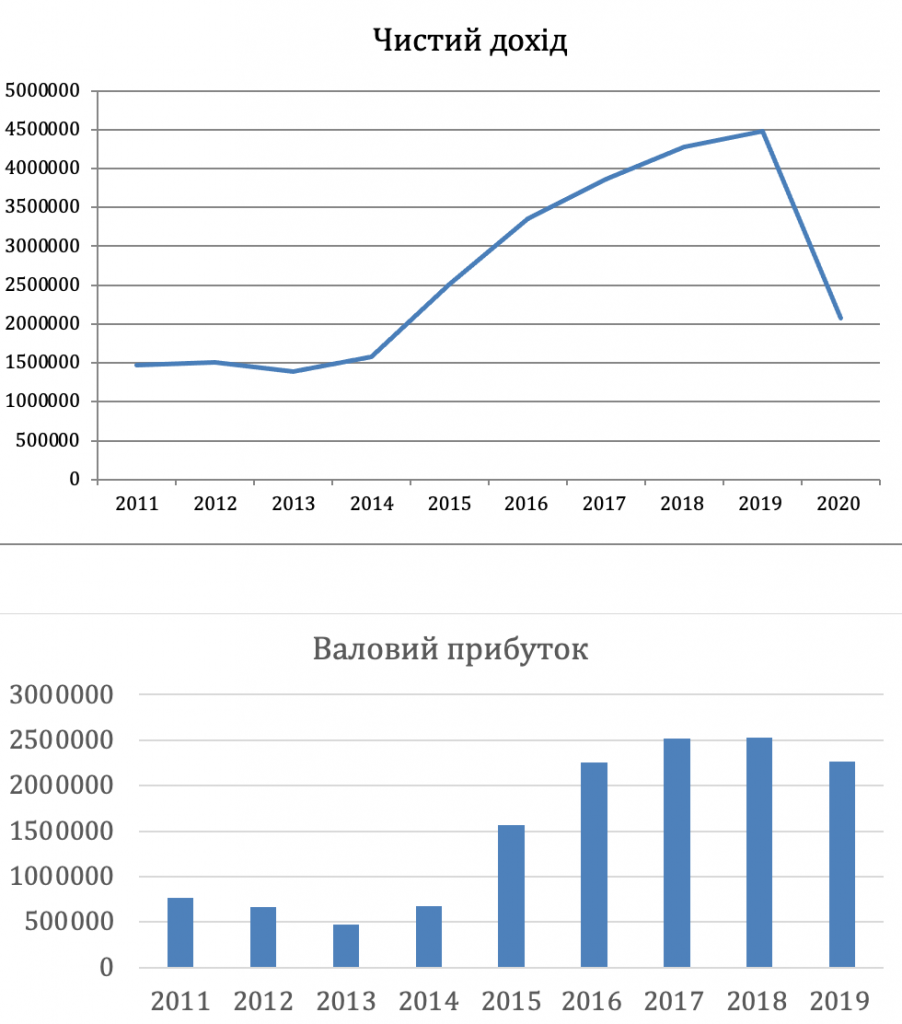

| 2011 | 1471722 | 764374 | 765226 | 586381 | 7862917 | 84493 | 289566 |

| 2012 | 1509511 | 667377 | 643396 | 398233 | 9784177 | 144198 | 322049 |

| 2013 | 1384761 | 475818 | 441309 | 126533 | 9605581 | 136054 | 314542 |

| 2014 | 1577343 | 672567 | 231965 | -126818 | 9494755 | 111022 | 303518 |

| 2015 | 2515943 | 1569195 | 1010927 | 696460 | 9032760 | 147972 | 324470 |

| 2016 | 3352792 | 2258743 | 2447278 | 1385931 | 9135734 | 228594 | 423343 |

| 2017 | 3870048 | 2519760 | 2711237 | 1731420 | 8959924 | 232883 | 578318 |

| 2018 | 4279226 | 2527305 | 2841769 | 1857920 | 9890581 | 381448 | 748059 |

| 2019 | 4476477 | 2267257 | 2436203 | 1532861 | 16439345 | 352777 | 1114654 |

| 2020 | 2070843 | -421282 | -164972 | -1482213 | 15333189 | 238272 | 911480 |

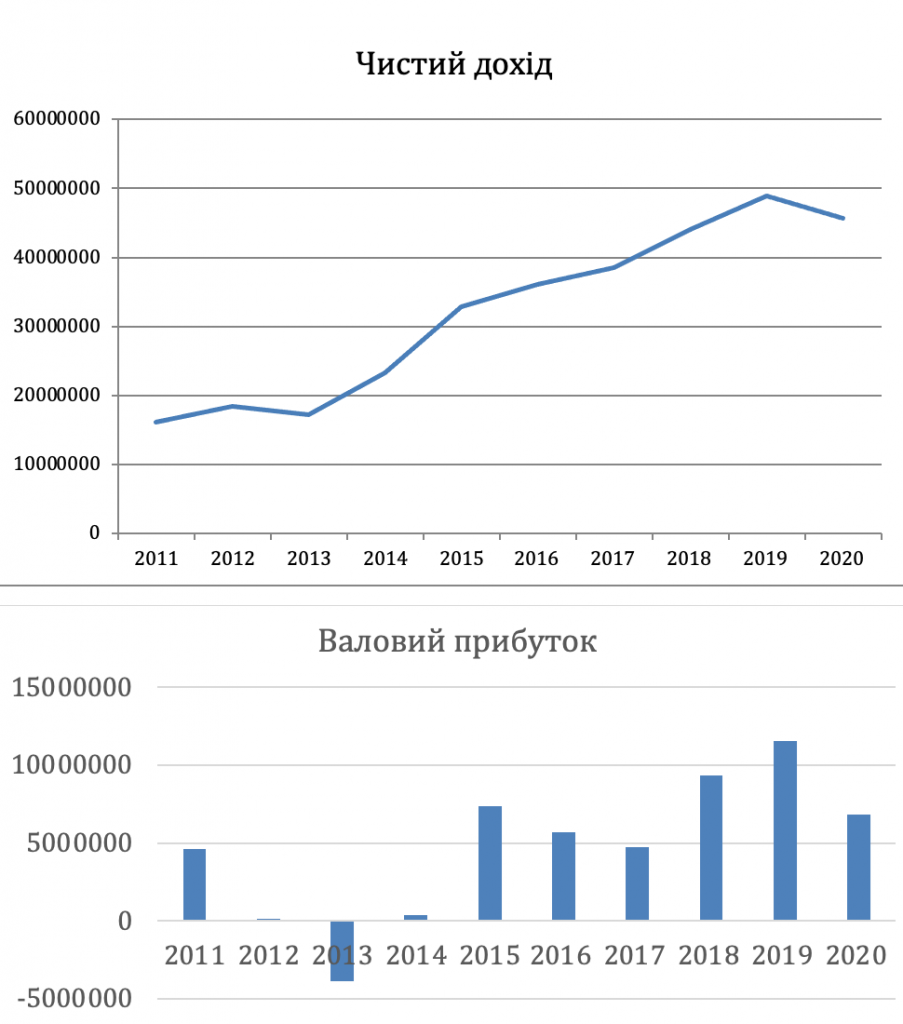

Кількісні показники підприємства мають сталу, гармонізовану структуру. Як виняток – період 2020 року, який вніс суттєві корективи в операційну діяльність підприємства у вигляді карантинних обмежень внаслідок пандемічної кризи. Чистий дохід в 2020 році склав 2,07 млрд грн, в 2019 році– відповідно 4,48 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 1,87 млрд грн у цінах попереднього періоду. Тобто спостерігається значний негативний вплив пандемії на економічні показники діяльності підприємства, які навіть випереджають деструктивні процеси у контексті глибини падіння національної економіки загалом.

Загальна вартість активів склала у 2020 році 15,3 млрд грн, зменшившись на 1,1 млрд грн порівняноіз попереднім звітним періодом, переважно за рахунок амортизації основних засобів. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 21% на 79% відповідно, що свідчить про надзвичайно високий рівень генерування підприємством доданої вартості.

Валовий збиток у 2020 році склав – 0,42 млрд грн, EBITDA – відповідно мінус 0,17 млрд грн (за рахунок, переважно, амортизації основних засобів). Чистий фінансовий результат – мінус 1,49 млрд грн.

Якщо не брати до уваги період пандемії, період діяльності підприємства у 2015-2019 роках характеризувався високою прибутковістю: показник чистого фінансового результату (прибутку) коливався від 697 млн грн у 2015 році до 1,86 млрд грн у 2018 році, із поступовим скороченням вказаного вище показника до 1,53 млрд грн у 2019 році.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 51,94 | 52,00 | 39,84 | 7,46 |

| 2012 | 44,21 | 42,62 | 26,38 | 4,07 |

| 2013 | 34,36 | 31,87 | 9,14 | 1,32 |

| 2014 | 42,64 | 14,71 | -8,04 | -1,34 |

| 2015 | 62,37 | 40,18 | 27,68 | 7,71 |

| 2016 | 67,37 | 72,99 | 41,34 | 15,17 |

| 2017 | 65,11 | 70,06 | 44,74 | 19,32 |

| 2018 | 59,06 | 66,41 | 43,42 | 18,78 |

| 2019 | 50,65 | 54,42 | 34,24 | 9,32 |

| 2020 | -20,34 | -7,97 | -71,58 | -9,67 |

Рентабельність валового прибутку у 2020 році склала мінус 20,34% (у 2019 – плюс 50,65%), рентабельність за EBITDA відповідно: мінус 8% та + 54,4%. Певна відмінність між двома індикаторами пояснюється показником амортизаційних відрахувань. Рентабельність активів у 2020 році склала мінус 9,7%, у 2019 – плюс 9,32%. Рентабельність чистого прибутку у 2020 – мінус 71,58%, у 2019 – плюс 34,24%. Якщо брати докризовий рівень (2019 рік), всі якісні індикатори оцінки відповідають загальносвітовим показникам, крім того, в умовах підвищеної цінової динаміки (інфляція), додатково компенсують інфляційні втрати операційних ресурсів компанії.

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | 3 | -13 | -16 | -32 | 24 | 71 | 11 |

| 2013 | -8 | -29 | -31 | -68 | -2 | -6 | -2 |

| 2014 | 14 | 41 | -47 | -200 | -1 | -18 | -4 |

| 2015 | 60 | 133 | 336 | -649 | -5 | 33 | 7 |

| 2016 | 33 | 44 | 142 | 99 | 1 | 54 | 30 |

| 2017 | 15 | 12 | 11 | 25 | -2 | 2 | 37 |

| 2018 | 11 | 0 | 5 | 7 | 10 | 64 | 29 |

| 2019 | 5 | -10 | -14 | -17 | 66 | -8 | 49 |

| 2020 | -54 | -119 | -107 | -197 | -7 | -32 | -18 |

Аналіз динамічних рядів вказує на поступову втрату компанією позитивної динаміки за показником чистих доходів. Перша кризова точка припадає на 2013 рік – мінус 8%, що пов‘язано із певним спадом після високої бази порівняння у 2012 році (проведення в Україні Євро-2012). Різке збільшення темпів зростання у 2014-2015 роках пояснюється факторами девальвації національної валюти – гривні (знецінення з 8 до 28) та споживчої інфляції (сукупно біля 70% за період).

Позитивні тенденції щодо покращення динаміки чистого доходу у 2016-2019 роках (зростання в діапазоні 5-15%) були зруйновані у 2020 (падіння на 54%).

Рівень прибутковості зберігається протягом 2015-2019. За аналізований період виявлено дві точки збитковості – у 2014 році (внаслідок агресії РФ та військових дій на Донбасі) та у 2020 році (пандемія).

Водночас корегування прибутку, зокрема за методом податкових різниць, призводить до того, що темпи зростання чистого фінансового результату мають негативну динаміку.

Різке зростання вартості активів у 2012 році (на 24%) пояснюється введенням в експлуатацію нового терміналу та інших основних засобів.

Збільшення вартості активів у 2018 році обумовлене залученням підприємством позикових коштів та активацією нової інвестиційної програми, а також – проведеною на підприємстві індексацією капітальних вкладень.

За останні два роки на підприємстві спостерігається постійне скорочення матеріальних затрат (із темпами -8% та -32%).

В той же час, витрати на заробітну плату стабільно зростають: з динамікою 29-49% протягом 2016-2019 років, що свідчить про виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

Лише на тлі часткової зайнятості персоналу та його скорочення було зафіксовано зменшення витрат на оплату праці – на 18% у 2020 році під час пандемії та карантинних обмежень.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 1 |

| Динамічні показники | 1 |

| Агрегований показник | 4 |

Загалом за агрегованим показником ефективності діяльності ДП “МІЖНАРОДНИЙ АЕРОПОРТ “БОРИСПІЛЬ” набирає чотири бали з чотирьох можливих: у нього залишаються значні показники рівня валового доходу, вартості основних засобів, оптимізуються матеріальні витрати та забезпечується зростання фонду заробітної плати для працівників (соціально значима функція). Водночас суттєві карантинні обмеження під час пандемії коронавірусу у 2020 році на тлі відсутності державних інструментів з підтримки авіаційної галузі призвели до суттєвого погіршення основних показників діяльності компанії. Тобто системна ефективність бізнес-моделі, запровадженої у 2016-2019 роках, не може повною мірою компенсувати токсичність загальноекономічної кризи. Загалом період з 2016 по 2019 роки можна назвати оптимумом як щодо функціональності бізнес-моделі (прибуток, дохід, керування витратним механізмом) так і стосовно базових трендів розвитку (позитивна динаміка).

Запропонована методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Оптимальна вартість активів та наявний потенціал для залучення інвестицій з метою нарощення продуктивних основних засобів.

- Оптимальний рівень амортизаційних відрахувань за основними засобами, який дозволяє мінімізувати розрив між показником чистого прибутку та EBITDA, тобто функціональний та податковий рівні прибутковості наближаються один до одного.

- Низька динаміка матеріальних затрат вказує на фактор зниження корупціогенного фактору у контексті оптимізації фінансових потоків та витратного механізму. Модель управління витратами стає похідною, другорядною від моделі управління інвестиціями, остання, зокрема, стає базовою з погляду оптимізації фінансових показників підприємства.

- Динаміка витрат на оплату праці вказує на фіскальне та соціальне значення підприємства як у масштабі всієї країни, так і у контексті регіональної економіки.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави та загальносвітової кон‘юнктури авіаційних перевезень.

- Показник валового прибутку демонструє негативні тенденції та сильну еластичність до адміністративних рішень та міжнародних обмежень, що суттєво посилює важливість формування з боку держави пакету компенсаційних та амортизаційних інструментів та засобів.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні чотирьох балів з чотирьох.

ВРІЗИ

«Ефективні менеджери навряд чи вдруге заходять в управління державним підприємством, розуміючи, що вони не отримають усіх інструментів для ухвалення ефективних рішень, а отже, будуть скуті в діях. Або заходять люди, які готові знехтувати реальною ефективністю – і це дуже поганий фактор для держпідприємств» .

Євгеній Дихне, виконувач обов’язків (2014–2017 рр.), перший заступник (2017–2019 рр.) генерального директора ДП «Міжнародний аеропорт «Бориспіль»

«Дивіденди не мають бути змінною величиною, бо це абсолютно не дає можливості планувати. Це в будь-якому бізнесі ненормально. Тобто акціонер завжди визначає якісь рамки того, що він хоче отримувати від бізнесу і скільки бізнес повинен витрачати на інвестиції в розвиток, на амортизацію, на просування, а в аеропорту це історія нескінченна. Ми мали протягом 10 років постійне зростання пасажиропотоку, а аеропорт повинен створювати умови для розвитку авіакомпаній ще до того, як вони навіть подумали, що хотіли б літати в цей аеропорт».

Євгеній Дихне, виконувач обов’язків (2014–2017 рр.), перший заступник (2017–2019 рр.) генерального директора ДП «Міжнародний аеропорт «Бориспіль»

«Жодної державної підтримки у нас немає».

Павло Рябікін, гендиректор ДП «Міжнародний аеропорт «Бориспіль» (2017–2020 рр.) про період суворого карантину у 2020 р.

- Картка підприємства.

АКЦІОНЕРНЕ ТОВАРИСТВО “НАЦІОНАЛЬНА АКЦІОНЕРНА КОМПАНІЯ “НАФТОГАЗ УКРАЇНИ”

Галузь: Добувна промисловість і розроблення кар’єрів

| тис. грн | |||||||

| Рік / Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

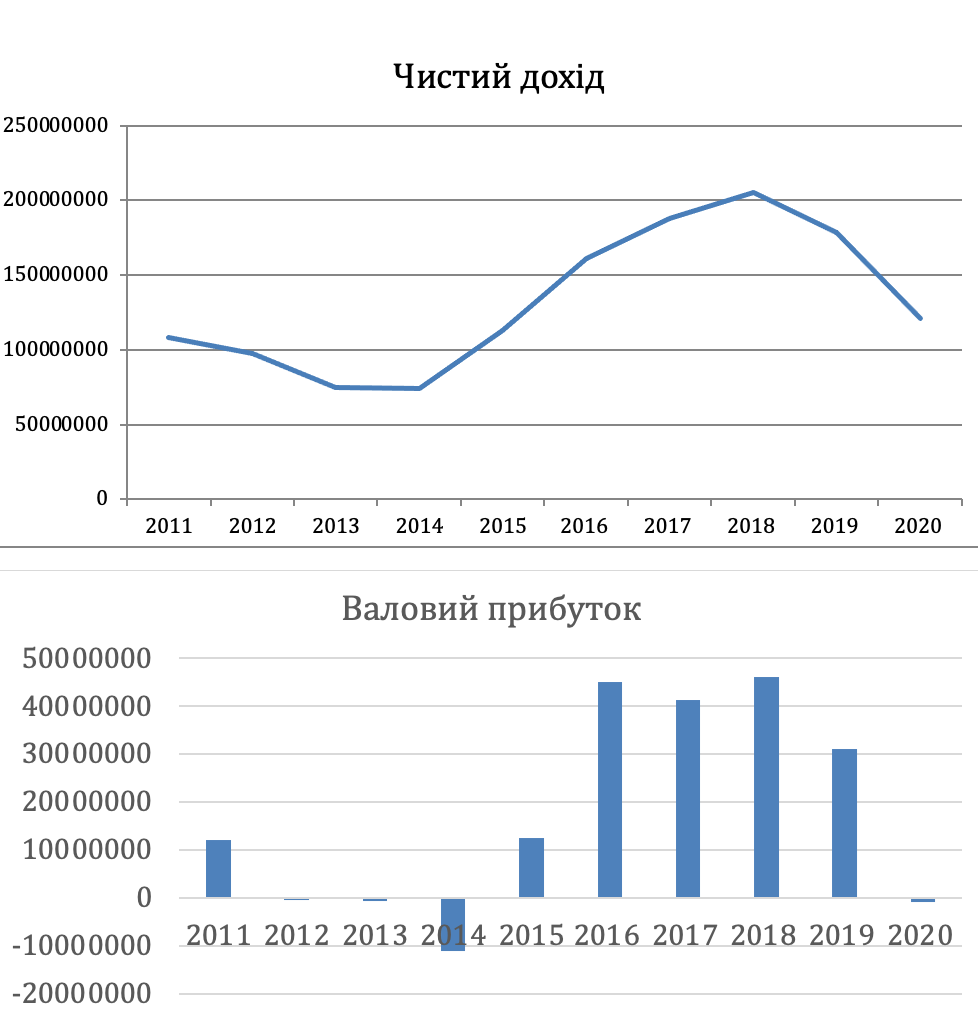

| 2011 | 108053554 | 12033212 | 9162627 | 9147542 | 133680016 | 2057 | 155894 |

| 2012 | 97408645 | -424784 | -9997627 | -10020266 | 146621740 | 2826 | 195522 |

| 2013 | 74609929 | -674775 | -12455501 | -12521324 | 149180921 | 1717 | 211862 |

| 2014 | 74412085 | -10971058 | -89919417 | -89954143 | 436819864 | 74895665 | 219884 |

| 2015 | 112761671 | 12534160 | -25055184 | -25096085 | 456954432 | 76859881 | 359742 |

| 2016 | 161382827 | 45105429 | 40193393 | 27978859 | 540546369 | 82181190 | 522135 |

| 2017 | 187927433 | 41287869 | 56585534 | 39330152 | 638946642 | 108752499 | 724469 |

| 2018 | 204938122 | 46037553 | 33289429 | 23583461 | 555846264 | 121731279 | 2177067 |

| 2019 | 178349399 | 31041345 | 31108132 | 50658211 | 511240860 | 110875052 | 2151660 |

| 2020 | 121058717 | -827014 | -757976 | -18001701 | 408854781 | 75978207 | 1885574 |

Кількісні показники підприємства можна чітко розділи на три часові групи: період 2011-2013 (надвисокий рівень державного регулювання); 2014-2015 – період перезавантаження базової бізнес-моделі; 2016-2020 – період послаблення державного втручання у корпоративні бізнес-процеси. Як виняток – період 2020 року, який вніс суттєві корективи в операційну діяльність підприємства у вигляді карантинних обмежень внаслідок пандемічної кризи (вказані події супроводжувались суттєвим зниженням вартості енергоносіїв на світовому ринку та скороченням обсягу їх глобального споживання). Чистий дохід у 2020 році склав 121 млрд грн, у 2019 – відповідно 178 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 109 млрд грн у цінах попереднього періоду. Тобто спостерігається значний негативний вплив пандемії та загальноекономічної кризи на основні фінансові показники діяльності підприємства. Бізнес-модель компанії є чутливою до зміни ринкової цінової кон‘юнктури та зниження обсягу споживання внаслідок кліматичних факторів (фактор «теплої зими»).

Загальна вартість активів склала у 2020 році 409 млрд грн, зменшившись на 102 млрд грн порівняно із попереднім звітним періодом, переважно за рахунок проведеного анбандлінгу та передачі частки активів у вигляді газо-транспортної системи на баланс новоствореного оператора з управління ГТС. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 98% на 2% відповідно, що свідчить про надзвичайно високий рівень корупційних ризиків, пов‘язаних із адмініструванням операційної діяльності компанії та управлянням інвестиційними програмами.

Валовий збиток у 2020 році склав – 0,87 млрд грн, EBITDA – відповідно мінус 0,76 млрд грн (переважно за рахунок амортизації основних засобів). Чистий фінансовий результат: мінус 18 млрд грн – за рахунок консолідації фінансового результату в масштабах всієї корпорації, зокрема знецінення інвестицій у дочірні компанії центрального холдингу склало 16,24 млрд грн.

Якщо не брати до уваги період пандемії, період діяльності підприємства у 2016-2019 характеризувався високою прибутковістю: показник чистого фінансового результату (прибутку) коливався від 28 млрд грн. У 2016 році до 50,6 млрд грн у 2019 році. Сукупно за період 2016-2019 років, показник чистого фінансового результату компанії склав 141,55 млрд грн.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 11,14 | 8,48 | 8,47 | 6,84 |

| 2012 | -0,44 | -10,26 | -10,29 | -6,83 |

| 2013 | -0,90 | -16,69 | -16,78 | -8,39 |

| 2014 | -14,74 | -120,84 | -120,89 | -20,59 |

| 2015 | 11,12 | -22,22 | -22,26 | -5,49 |

| 2016 | 27,95 | 24,91 | 17,34 | 5,18 |

| 2017 | 21,97 | 30,11 | 20,93 | 6,16 |

| 2018 | 22,46 | 16,24 | 11,51 | 4,24 |

| 2019 | 17,40 | 17,44 | 28,40 | 9,91 |

| 2020 | -0,68 | -0,63 | -14,87 | -4,40 |

Рентабельність валового прибутку у 2020 році склала -0,68%, рентабельність за EBITDA – мінус 0,63%, що свідчить про низький рівень амортизаційних відрахувань (специфіка холдингу). Рентабельність активів склала -4,4% внаслідок загальної збитковості компанії. Незважаючи на системно великий обсяг активів, рівень корпоративного чистого фінансового результату дозволяв у прибуткові роки формувати рентабельність активів на рівні 5-10% (період 2016-2019). Рентабельність чистого прибутку у вказаний інтервал часу досягала 28% (2019 рік). Тобто навіть в умовах підвищеної цінової динаміки (інфляція), зазначений індикатор приблизно утричі компенсував інфляційні втрати операційних ресурсів компанії.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | -10 | -104 | -209 | -210 | 10 | 37 | 25 |

| 2013 | -23 | 59 | -25 | 25 | 2 | -39 | 8 |

| 2014 | 0 | 1526 | -622 | 618 | 193 | 4361907 | 4 |

| 2015 | 52 | -214 | 72 | -72 | 5 | 3 | 64 |

| 2016 | 43 | 260 | -260 | -211 | 18 | 7 | 45 |

| 2017 | 16 | -8 | 41 | 41 | 18 | 32 | 39 |

| 2018 | 9 | 12 | -41 | -40 | -13 | 12 | 201 |

| 2019 | -13 | -33 | -7 | 115 | -8 | -9 | -1 |

| 2020 | -32 | -103 | -102 | -136 | -20 | -31 | -12 |

Аналіз динамічних рядів вказує на неоднорідну динаміку за показником чистих доходів, коли періоди стрімкого зростання (2016, 2018) змінюються не менш глибоким трендом на падіння (2019-2020), що пояснюється як регулятивною політикою держави у царині тарифоутворення, так і загальносвітовими коливаннями котирувань на вуглеводні. Перший кризовий етап, який розпочався у 2012 році, закінчився у 2015 році, тобто одночасно із активацією політики лібералізації базових комунальних тарифів. Різке збільшення рівня цін на природний газ власного видобутку для домогосподарств та підприємств теплокомуненерго суттєво збільшило доходи «Нафтогазу» від 2019 року. В той же час історично низькі ціни на природний газ у 2019-2020 роках призвели до діаметрально протилежного ефекту – рівень доходів значно знизився (у 2020 році на 32%). Стрімке збільшення доходів та чистого фінансового результату у 2014-2015 пояснюється не тільки частковою лібералізацією тарифоутворення, але й фактором девальвації національної валюти гривні з 8 до 28 та гіперінфляційними процесами (сукупно індекс споживчих цін зріс у вказаних період на 72% за два роки).

Позитивні тенденції щодо покращення динаміки чистого фінансового результату у вигляді скорочення збитків (2015 рік – на 72%) та нарощення прибутків (2016-2018 в діапазоні 40-200%) були пригальмовані у 2018 році (падіння на 40%) та остаточно зруйновані у 2020 році (падіння на 136%).

Точкою фінансового зламу колишньої бізнес-моделі та активації нової можна вважати 2014 рік – зростання збитку компанії з 12 млрд грн (2013 рік) до 90 млрд грн (2014 рік), тобто у 6,2 рази.

В останні роки корегування прибутку, в тому числі за методом податкових різниць (переоцінка вартості інвестицій у дочірні компанії), призводить до того, що темпи зростання/падіння чистого фінансового результату мають непрогнозовану динаміку.

Різке зростання вартості активів у 2014 році (на 193%) пояснюється новою методикою обліку інвестицій у дочірні компанії.

Так само і зменшення вартості активів компанії пов‘язано із вибуттям певної частини майна у процесі анбандлінгу (розподілу компанії за функціями видобутку природного газу, транспортування та продажу).

Зміна методики відображення матеріальних затрат призвела до карколомного злету даного показника з 2 млрд грн до 75-200 млрд грн, у зв‘язку з чим властивість числових рядів для порівняння у часі має умовний характер.

В той же час, витрати на заробітну плату стабільно зростають: з динамікою 45-200% протягом 2015-2018 років, але треба зазначити, що даний показник характеризує переважно трудові доходи працівників центрального офісу холдингу: фонд оплати праці збільшився з 200 млн грн до 2,2 млрд грн, тобто більше ніж у десять разів.

Розподіл матеріальних затрат і витрат на оплату праці у пропорції 98% на 2% свідчить про високу потенційну корупціогенність операційної моделі компанії, що у свою чергу і формує запит на високий рівень оплати найманих працівників.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 0 |

| Динамічні показники | 0 |

| Агрегований показник | 2 |

За агрегованим показником ефективності діяльності «Нафтогаз» набирає два бали з чотирьох можливих: у нього залишаються значні показники рівня валового доходу, вартості основних засобів. В той же час, суттєва кон‘юнктура світових цін на природний газ та карантинні обмеження під час пандемії коронавірусу у 2020 році на тлі активного вилучення у компанії обігових коштів у вигляді дивідендів та авансових податкових платежів призвело до суттєвого погіршення основних показників діяльності компанії, коли досягнуті у 2015-2018 роках результати опинились під загрозою повного анулювання. Деконструкція існуючої бізнес-моделі може призвести до відновлення дотаційного характеру операційної діяльності компанії.

Запропонована методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Залежність фінансових показників холдингу від ефективності інвестицій у дочірні компанії.

- Надзвичайна залежність компанії від оптимального формату фінансових потоків між: а) дочірніми компаніями і холдингом; б) споживачами і холдингом; в) державою і холдингом.

- Надзвичайно високий рівень матеріальних затрат, що вказує на фактор завищеного корупціогенного фактору у контексті оптимізації фінансових потоків та витратного механізму. Модель управління витратами стає базисом для моделі управління компанією.

- Динаміка на оплату праці вказує на непропорційне збільшення вказаного показника, його вплив на зниження корупціогенного фактору потребує додаткового з‘ясування.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави та загальносвітової кон‘юнктури на енергетичні ресурси.

- Показник валового прибутку демонструє нестабільну динаміку та сильну еластичність до адміністративних рішень та сировинних світових ринків, що суттєво посилює важливість формування з боку держави пакету компенсаційних та амортизаційних інструментів та засобів.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні двох балів з чотирьох.

ВРІЗИ

«З усіма урядами в нас завжди була важка дискусія, яку суму коштів «Нафтогаз» може дати, щоб не завдавати шкоди сталому розвитку компанії…

Немає жодної крамоли чи порушення в тому, щоб державна компанія передала гроші акціонеру з погляду форми процесу. Ви можете проавансувати дивіденди, можете проавансувати податки. Але питання в тому, що у компанії є інші завдання – наприклад підготовка до наступного осінньо-зимового періоду. І віддавши всі гроші на поточні потреби, ви можете, наприклад, восени з’ясувати, що газу в підземних сховищах залишилися надто мало і вам термінового треба докупити, скажімо, 3 млрд куб. м. Питання не в формі, які передати, а в тому, скільки можна передати безпечно, щоб компанія продовжувала працювати, інвестувати в свою основну діяльність і гарантувала безпеку газопостачання».

Андрій Коболєв, колишній голова правління НАК «Нафтогаз України»

«Реальна реформа [корпоративного управління «Нафтогазу»] буде починатися з того, що уряд на прозорому конкурсі із залученням міжнародної спільноти обере справжню незалежну і компетентну Наглядову раду, за міжнародними стандартами».

Юрій Вітренко, голова правління НАК «Нафтогаз України» з квітня 2021 р., екс-міністр енергетики України

- Картка підприємства.

ПрАТ “Укргідроенерго”

Галузь: постачання електроенергії, газу, пари та кондиційованого повітря.

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

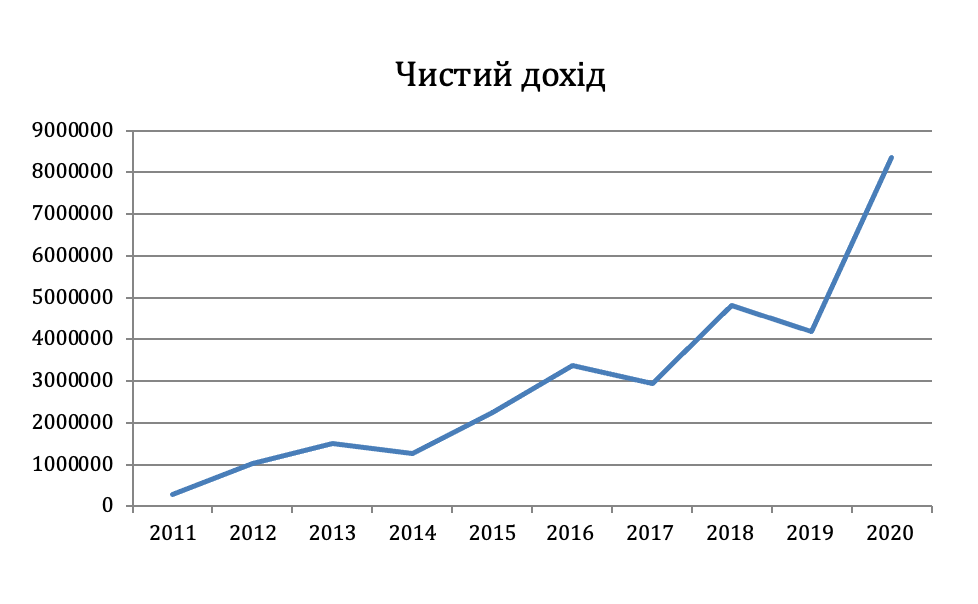

| 2011 | 1308589 | 292230 | 888539 | 305120 | 10365008 | 294835 | 141678 |

| 2012 | 2115626 | 1031789 | 1336741 | 801023 | 12637028 | 25937 | 182411 |

| 2013 | 2721907 | 1495747 | 1771197 | 1313025 | 19785482 | 37921 | 227177 |

| 2014 | 2582327 | 1270948 | 942834 | 475966 | 21256623 | 47826 | 243286 |

| 2015 | 4469210 | 2250313 | 1671774 | 1090543 | 23198860 | 34364 | 270392 |

| 2016 | 5997813 | 3372088 | 3979509 | 2209718 | 25071912 | 40298 | 319636 |

| 2017 | 5716400 | 2948766 | 2890504 | 1465533 | 26676074 | 51284 | 412527 |

| 2018 | 7960791 | 4803694 | 5162017 | 3668256 | 30042233 | 55949 | 582096 |

| 2019 | 8262350 | 4193331 | 4061647 | 3222610 | 33567099 | 64966 | 865982 |

| 2020 | 13153745 | 8349436 | 6867573 | 4136958 | 39672287 | 75526 | 1114938 |

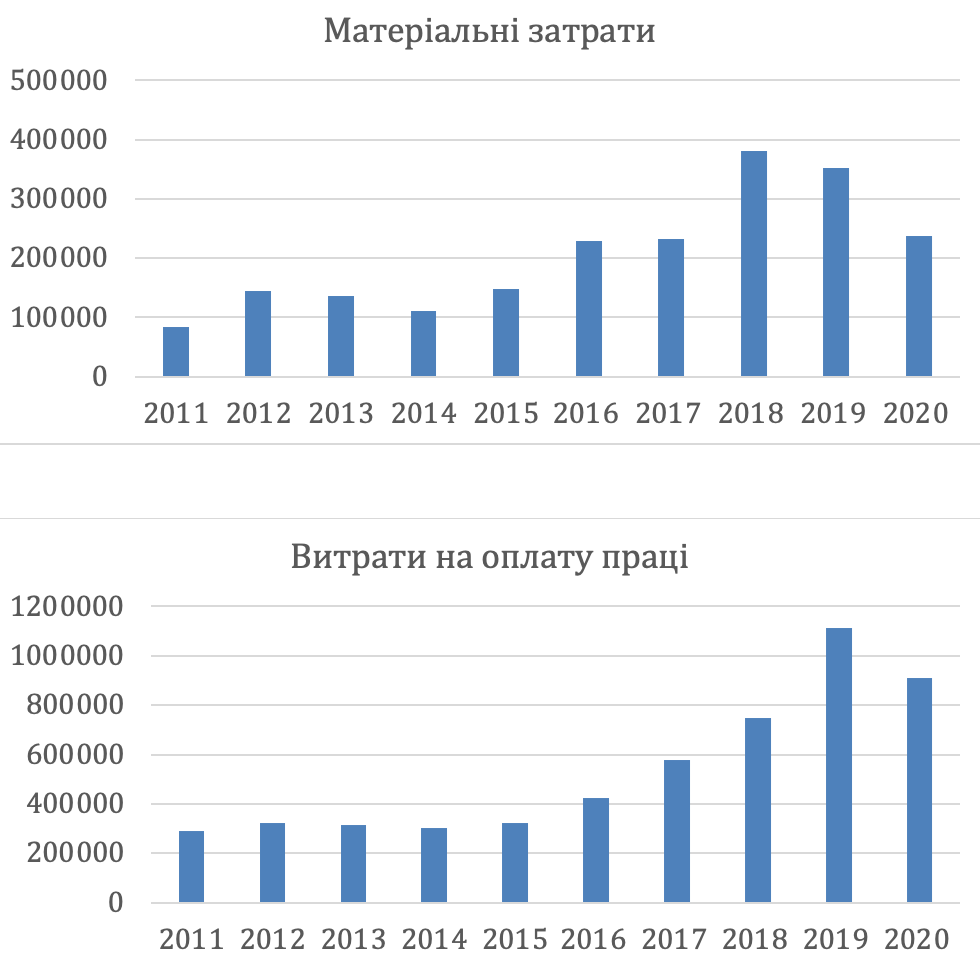

Кількісні показники підприємства мають якісну, збалансовану структуру. Чистий дохід в 2020 році склав 13,15 млрд грн, у 2019 році – відповідно 8,26 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 11,8 млрд грн у цінах попереднього періоду. Тобто спостерігається поступове покращення бізнес-моделі підприємства у порівнянні із загальноекономічним рівнем розвитку (у масштабах національної економіки).

Загальна вартість активів склала у 2020 році 40 млрд грн, збільшившись на 6 млрд грн у порівнянні із попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 6% на 94% відповідно, що свідчить про досить низький рівень інвестиційної активності підприємства та високі вимоги до складу технічного персоналу.

Валовий прибуток у 2020 році склав 8,3 млрд грн, EBITDA – відповідно 6,9 млрд грн. Чистий фінансовий результат – 4,1 млрд грн, що більше, ніж у «Енергоатома» у 2019 році.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 22,33 | 67,90 | 23,32 | 2,94 |

| 2012 | 48,77 | 63,18 | 37,86 | 6,34 |

| 2013 | 54,95 | 65,07 | 48,24 | 6,64 |

| 2014 | 49,22 | 36,51 | 18,43 | 2,24 |

| 2015 | 50,35 | 37,41 | 24,40 | 4,70 |

| 2016 | 56,22 | 66,35 | 36,84 | 8,81 |

| 2017 | 51,58 | 50,57 | 25,64 | 5,49 |

| 2018 | 60,34 | 64,84 | 46,08 | 12,21 |

| 2019 | 50,75 | 49,16 | 39,00 | 9,60 |

| 2020 | 63,48 | 52,21 | 31,45 | 10,43 |

Рентабельність валового прибутку у 2020 році склала 63,5%, рентабельність за EBITDA – 52%. Рентабельність активів склала 10,43%, що свідчить про технологічну та операційну високу доходність бізнес-моделі підприємства. Рентабельність чистого прибутку – 31,45%, що перевищує середній загальносвітовий рівень і в умовах підвищеної цінової динаміки (інфляція) з надлишком компенсує всі інфляційні втрати операційних ресурсів компанії. За аналізований період компанії вдалося потроїти рентабельність активів, збільшивши її показник з 3% у 2011 році до 10,43% у 2020 році. При цьому рентабельність за EBITDA постійно балансує на високому рівні 50-70%, що свідчить про оптимальність і перспективну прибутковість бізнес-моделі компанії.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | 62 | 253 | 50 | 163 | 22 | -91 | 29 |

| 2013 | 29 | 45 | 33 | 64 | 57 | 46 | 25 |

| 2014 | -5 | -15 | -47 | -64 | 7 | 26 | 7 |

| 2015 | 73 | 77 | 77 | 129 | 9 | -28 | 11 |

| 2016 | 34 | 50 | 138 | 103 | 8 | 17 | 18 |

| 2017 | -5 | -13 | -27 | -34 | 6 | 27 | 29 |

| 2018 | 39 | 63 | 79 | 150 | 13 | 9 | 41 |

| 2019 | 4 | -13 | -21 | -12 | 12 | 16 | 49 |

| 2020 | 59 | 99 | 69 | 28 | 18 | 16 | 29 |

Аналіз динамічних рядів вказує на постійне збереження компанією позитивної динаміки за показником чистих доходів. Єдина суттєва кризова точка припадає на 2013 рік, коли знизились майже всі кількісні індикатори: чистий фінансовий результат – на 64%, валовий прибуток – на 15%, чистий дохід – на 5%. Збільшення/зменшення темпів зростання у інші роки пояснюється, зокрема, кліматичними факторами – фактор «сніжної зими» і відповідно – «великої води», що впливає на показники роботи компанії.

Слід відзначити позитивні тенденції щодо покращення динаміки чистого доходу у 2018-2020 роках (зростання в діапазоні 4-59%).

Динаміка валового прибутку коливається від падіння на 13% (2017 та 2019 роки) до зростання на 63-99% у 2018 та 2020 роках відповідно.

Зростання вартості активів з 2014-го року знаходиться у діапазоні 7-18%, що свідчить про досить повільні темпи капіталовкладень на підприємстві (які здійснюються переважно за рахунок власних обігових коштів).

З 2016 року на підприємстві спостерігається постійне нарощення матеріальних затрат (із темпами 9% та 27%).

В той же час, витрати на заробітну плату стабільно зростають: з динамікою 11-49% протягом 2015-2020 років, що свідчить про виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 1 |

| Динамічні показники | 1 |

| Агрегований показник | 4 |

За агрегованим показником ефективності діяльності «Укргідроенерго» набирає чотири бали з чотирьох можливих: у нього залишаються високі показники рівня валового доходу, оптимальна вартість основних засобів, контролюється динаміка матеріальних витрат та забезпечується зростання фонду заробітної плати для працівників (соціально значима функція). В той же час, часткове покладання на нього функцій ПСО щодо компенсації різниці за тарифом на електроенергію для населення, призводить до недоотримання обігових коштів, які можна було скеровувати у вигляді капіталовкладень на більш динамічне оновлення основних засобів. Внутрішня модель бізнес-процесів є певною мірою оптимальною, але має великі резерви до покращення.

Запропонована нами методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Оптимальна вартість активів дозволяє демонструвати високі якісні індикатори операційної діяльності, що переважають аналогічні показники більшості державних підприємств.

- Інвестиційний потенціал має значні перспективи до його фінансового наповнення. Підприємство може виступати суттєвим податковим донором для державного бюджету, але ці кошти варто залишати на модернізацію основних засобів, адже внутрішня інвестиційна активність має горизонт для розширення. Модель планування інвестицій майбутніх періодів стає однією з ключових у парадигмі існуючої бізнес-моделі.

- Динаміка матеріальних затрат вказує на високий ефект антикорупційних заходів у контексті оптимізації фінансових потоків та витратного механізму.

- Динаміка витрат на оплату праці вказує на фіскальне та соціальне значення підприємства, але лише у контексті регіональної економіки.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави на формування фінансових потоків енергоринку держави, зокрема, йдеться про втрату частини доходу від функціонування у режимі ПСО.

- Показник валового прибутку демонструє високу динаміку зростання, при чому у довгостроковій перспективі (протягом п‘яти років і більше). Створення оптимальної моделі енергоринку ще більше покращить вказаний індикатор.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні чотирьох балів з чотирьох можливих.

ВРІЗ

«На капінвестиції спрямовується чистий прибуток. Що більше вклали грошей в будівництво, то більше треба сплатити дивідендів. Якщо на Дністровський ГАЕС гідроагрегат коштує 6 млрд грн, то ми маємо сплатити з цієї суми 30% дивідендів і 18% податку на прибуток підприємств. Це 50%. А якщо Уряд вирішіть зібрати 90% дивідендів, то з кожної капінвестиції нам треба сплатити 110%. Тоді ми маємо сплатити ще майже 7 млрд грн, щоб побудувати новий гідроагрегат ГАЕС. Скажіть, нам це вигідно?

Але ми розуміємо, що коли ми будуємо, то це не тільки енергетична незалежність, це ще й робочі місця і рух економіки. Тому що сьогодні нашими замовленнями до 2022 року завантажені “Турбоатом” та “Електроважмаш”. У них портфель замовлень на 80% складається із замовлень Укргідроенерго. І ще замовлення від НАЕК “Енергоатом”.

Тоді треба визначитись, що нам робити? Сплатити дивіденди з чистого прибутку і нікуди не інвестувати? Чи може все ж таки будувати і розвивати економіку, підтримуючі робочі місця?».

Ігор Сирота, генеральний директор ПрАТ “Укргідроенерго”

- ДП “Енергоринок”

Галузь: постачання електроенергії, газу, пари та кондиційованого повітря.

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2011 | – | – | – | – | – | – | – |

| 2012 | 82143150 | 411194 | 46904 | 43983 | 20121974 | 864 | 25174 |

| 2013 | 85489341 | 677793 | 52794 | 50010 | 20435533 | 1040 | 28302 |

| 2014 | 90548465 | 868627 | 24055 | 21839 | 27587447 | 1063 | 31318 |

| 2015 | 109405929 | 2885931 | 1674326 | 1672153 | 36499349 | 1933 | 35656 |

| 2016 | 131022292 | 2494012 | 2850550 | 1283488 | 42166846 | 1940 | 42082 |

| 2017 | 146208729 | 1451027 | 1927663 | 856261 | 43740478 | 1810 | 75467 |

| 2018 | 171389999 | 3260284 | 4281014 | 2859686 | 44095298 | 1947 | 159516 |

| 2019 | 87339125 | 451508 | -1393673 | -1242734 | 23412182 | 1367 | 147607 |

| 2020 | – | – | -3089246 | -2587832 | 21923853 | 630 | 72327 |

Кількісні показники підприємства мають неоднорідну структуру. Чистий дохід в 2019 році склав 87 млрд грн, в 2018 році – відповідно 171 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 80 млрд грн у цінах попереднього періоду. Тобто спостерігається глибоке колапсування бізнес-моделі підприємства у порівнянні із загальноекономічним рівнем розвитку (в масштабах національної економіки).

Загальна вартість активів склала у 2020 році 22 млрд грн, зменшившись на 1,5 млрд грн у порівнянні із попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 1% на 99% відповідно, що свідчить про майже повну відсутність суттєвих операційних витрат за матеріальними статтями (функція компанії – надбудови).

Валовий прибуток у 2019 році склав 0,45 млрд грн, EBITDA – відповідно мінус 1,4 млрд грн (переважно за рахунок донарахованих витрат). Чистий фінансовий результат у 2020 році зменшився до збитку в обсязі мінус 2,6 млрд грн.

У 2020 році підприємство не отримувало чистого доходу.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | – | – | – | – |

| 2012 | 0,50 | 0,06 | 0,05 | 0,22 |

| 2013 | 0,79 | 0,06 | 0,06 | 0,24 |

| 2014 | 0,96 | 0,03 | 0,02 | 0,08 |

| 2015 | 2,64 | 1,53 | 1,53 | 4,58 |

| 2016 | 1,90 | 2,18 | 0,98 | 3,04 |

| 2017 | 0,99 | 1,32 | 0,59 | 1,96 |

| 2018 | 1,90 | 2,50 | 1,67 | 6,49 |

| 2019 | 0,52 | -1,60 | -1,42 | -5,31 |

| 2020 | – | – | – | -11,80 |

Рентабельність валового прибутку у 2019 році склала 0,52%, рентабельність за EBITDA – мінус 1,6%, що свідчить про високий рівень донарахованих витрат, зокрема, за проблемними активами. Рентабельність активів склала мінус 5,31% – за рахунок суттєвого скорочення валових доходів підприємства (з 01.07.2019 року компанія перестала виконувати функцію оптового постачальника електроенергії – це сталося внаслідок запуску нової моделі ринку електричної енергії в Україні). Рентабельність чистого прибутку – мінус 1,42%, що свідчить про поступову руйнацію бізнес-моделі підприємства.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | – | – | – | – | – | – | – |

| 2013 | 4 | 65 | 13 | 14 | 2 | 20 | 12 |

| 2014 | 6 | 28 | -54 | -56 | 35 | 2 | 11 |

| 2015 | 21 | 232 | 6860 | 7557 | 32 | 82 | 14 |

| 2016 | 20 | -14 | 70 | -23 | 16 | 0 | 18 |

| 2017 | 12 | -42 | -32 | -33 | 4 | -7 | 79 |

| 2018 | 17 | 125 | 122 | 234 | 1 | 8 | 111 |

| 2019 | -49 | -86 | -133 | -143 | -47 | -30 | -7 |

| 2020 | – | – | 122 | 108 | -6 | -54 | -51 |

Аналіз динамічних рядів вказує на поступову втрату компанією позитивної динаміки за показником чистих доходів. Переламна точка припадає на 2019 рік – мінус 49%, коли компанія з другого півріччя втратила функцію оптового постачальника електричної енергії в Україні. Протягом попередніх років спостерігалась рівномірна динаміка зростання: від 4% у 2013 до 20% у 2016 році.

Позитивні тенденції щодо покращення динаміки чистого доходу були загальмовані у 2017 році – зниження темпів зростання до 12%.

Рівень прибутковості зберігається протягом 2018-2018, в той же час період колапсування бізнес-моделі у 2019-2020 характеризується збитковістю діяльності підприємства.

Внаслідок корегування прибутку, в тому числі на донараховані витрати за проблемними активами (проблемна дебіторська заборгованість покупців електроенергії), темпи зростання чистого фінансового результату мають негативну динаміку – з переходом у сталий збиток.

Різке зростання вартості активів у 2019-2020 роках (сукупно на 53%) пояснюється проведеною на підприємстві реструктуризацією та виведенням частини активів з балансового обліку.

За останні два роки на підприємстві спостерігається постійне скорочення матеріальних затрат (із темпами -30% та -54%).

Так само витрати на заробітну плату стабільно знижуються: з динамікою мінус 7-51% протягом 2019-2020 років, що свідчить про досить низький рівень виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 0 |

| Соціальні показники | 1 |

| Динамічні показники | 0 |

| Агрегований показник | 2 |

За агрегованим показником ефективності діяльності «Енергоринок» набирає два бали з чотирьох можливих: у нього ще залишаються значні показники рівня валового доходу, вартості основних засобів, знижуються матеріальні витрати та зменшується фонд заробітної плати для працівників (соціально значима функція). Все це є наслідком колапсування бізнес-моделі компанії – як підсумок регулятивних державних рішень щодо ринкових трансформацій у царині збуту електричної енергії в Україні. Історія компанії є важливим прикладом неуспішності формування державних монополій на базових ресурсних ринках національної економіки.

Запропонована методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Значна вартість активів призводить до неефективності загального управління в межах монопольної управлінської надбудови у вигляді державної компанії.

- Функція надбудови призводить до неефективного управління амортизаційними відрахуваннями та зниження ефективності керування механізмом витрат у часі.

- Динаміка матеріальних затрат вказує на колапсування бізнес-моделі компанії.

- Динаміка витрат на оплату праці вказує на поступову втрату компанією управлінських функцій.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави на формування фінансових потоків енергоринку, зокрема, внаслідок перезавантаження самої моделі ринку.

- Показник валового прибутку демонструє негативні тенденції у контексті державного «дирижизму» в 2011-2019 роках.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні двох балів з чотирьох.

ВРІЗ

«Зростання дебіторської заборгованості за електроенергію не дає змоги ДП «Енергоринок» розрахуватись з виробниками електроенергії та спричиняє зростання кредиторської заборгованості», – Аудиторський звіт за результатами державного фінансового аудиту діяльності Державного підприємства «Енергоринок» за період з 1 жовтня 2013 року до 31 грудня 2017 року.

- АТ “ТУРБОАТОМ”

Галузь: переробна промисловість.

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2011 | 1267942 | 606533 | 450069 | 427293 | 2380408 | 554474 | 186146 |

| 2012 | 1296947 | 476097 | 342239 | 308862 | 3235117 | 656286 | 226631 |

| 2013 | 1741261 | 777847 | 626806 | 582944 | 3721030 | 810731 | 285150 |

| 2014 | 1842387 | 625833 | 683036 | 637397 | 4015326 | 1285570 | 330585 |

| 2015 | 2694253 | 1466860 | 1690646 | 1632751 | 4815160 | 934807 | 294826 |

| 2016 | 2166943 | 1054811 | 1237463 | 1065328 | 4738606 | 459395 | 247507 |

| 2017 | 2377533 | 1321424 | 1011793 | 710420 | 7226171 | 697693 | 325726 |

| 2018 | 2615427 | 1232903 | 1144439 | 764275 | 7555463 | 892488 | 415781 |

| 2019 | 2822845 | 996714 | 734178 | 314065 | 7419559 | 982268 | 512866 |

| 2020 | 1465531 | 287375 | 223628 | 226534 | 7557986 | 414284 | 385009 |

Кількісні показники підприємства мають якісну, однорідну структуру. Чистий дохід в 2020 році склав 1,5 млрд грн, у 2019 році – відповідно 2,8 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 1,3 млрд грн у цінах попереднього періоду. Тобто спостерігається суттєве скорочення чистих доходів підприємства, навіть у порівнянні із загальноекономічним рівнем розвитку (в масштабах національної економіки).

Загальна вартість активів склала у 2020 році 7,6 млрд грн, збільшившись на 138 млн грн порівняно із попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 52% на 48% відповідно, що свідчить про високий рівень доданої вартості у виробництві готової продукції підприємства.

Валовий прибуток у 2020 році склав 287 млн грн, EBITDA – відповідно 224 млн грн (переважно за рахунок донарахованих витрат). Чистий фінансовий результат у 2020 році склав 226 млн грн.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 47,84 | 35,50 | 33,70 | 17,95 |

| 2012 | 36,71 | 26,39 | 23,81 | 9,55 |

| 2013 | 44,67 | 36,00 | 33,48 | 15,67 |

| 2014 | 33,97 | 37,07 | 34,60 | 15,87 |

| 2015 | 54,44 | 62,75 | 60,60 | 33,91 |

| 2016 | 48,68 | 57,11 | 49,16 | 22,48 |

| 2017 | 55,58 | 42,56 | 29,88 | 9,83 |

| 2018 | 47,14 | 43,76 | 29,22 | 10,12 |

| 2019 | 35,31 | 26,01 | 11,13 | 4,23 |

| 2020 | 19,61 | 15,26 | 15,46 | 3,00 |

Рентабельність валового прибутку у 2020 році склала 19,61%, рентабельність за EBITDA – 15,26%, що свідчить про високий рівень прибутковості, навіть у порівнянні із інфляційним фактором. Рентабельність активів склала 3% – за рахунок суттєвого скорочення валових доходів підприємства. Рентабельність чистого прибутку – 15,46%, що свідчить про збереження прибуткової бізнес-моделі підприємства.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | 2 | -22 | -24 | -28 | 36 | 18 | 22 |

| 2013 | 34 | 63 | 83 | 89 | 15 | 24 | 26 |

| 2014 | 6 | -20 | 9 | 9 | 8 | 59 | 16 |

| 2015 | 46 | 134 | 148 | 156 | 20 | -27 | -11 |

| 2016 | -20 | -28 | -27 | -35 | -2 | -51 | -16 |

| 2017 | 10 | 25 | -18 | -33 | 52 | 52 | 32 |

| 2018 | 10 | -7 | 13 | 8 | 5 | 28 | 28 |

| 2019 | 8 | -19 | -36 | -59 | -2 | 10 | 23 |

| 2020 | -48 | -71 | -70 | -28 | 2 | -58 | -25 |

Аналіз динамічних рядів вказує на поступову втрату компанією позитивної динаміки за показником чистих доходів. Переламна точка припадає на 2020 рік – мінус 48%, що є наслідком системної деіндустріалізації української економіки та падіння промислового виробництва у 2019-2020 роках. Протягом попередніх років спостерігалась рівномірна динаміка зростання: від 2% у 2012 році до 46% у 2015 році.

Позитивні тенденції щодо покращення динаміки чистого доходу були загальмовані у 2016 році – падіння на 20%.

Рівень прибутковості зберігається протягом всього періоду 2012-2020 років, що є унікальним явищем для сегменту державних підприємств.

Показники чистого прибутку, EBITDA та валового прибутку оптимально співвідносяться між собою.

Різке зростання вартості активів у 2017 році на 52% пов‘язано із індексацією основних засобів підприємства.

Динаміка матеріальних витрат відповідає рівню завантаженості підприємства: діапазон коливання показника складає від мінус 58% до плюс 59%.

Стабільне зростання витрат на заробітну плату (в діапазоні 20-30%, крім періоду 2015-2015 та 2020 року) свідчить про високий рівень виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 1 |

| Динамічні показники | 0 |

| Агрегований показник | 3 |

За агрегованим показником ефективності діяльності «Турбоатом» набирає три бали з чотирьох можливих: у нього ще залишаються значні показники рівня валового доходу, вартості основних засобів, є люфт до оптимізації матеріальних витрат та збільшення фонду заробітної плати для працівників (соціально значима функція). Все це є наслідком технологічної конкурентоздатності бізнес-моделі компанії. В той же час, компанія є досить чутливою до змін у державній політиці закупівель та згортання промислової урядової програми розбудови енергетичного комплексу, який формує портфель основних замовлень підприємства (в умовах втрати ринку збуту у країнах СНД та частково – в азіатському регіоні).

Запропонована методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Вартість активів є оптимальною для виконання операційних функцій.

- Рівень амортизаційних відрахувань свідчить про відсутність критичного зносу основних засобів підприємства.

- Динаміка матеріальних затрат вказує на поступову втрату ринкової позиції компанії та скорочення фокус-груп споживачів її продукції.

- Динаміка витрат на оплату праці вказує на високий рівень виконання компанією соціально значимих функцій.

- Показник чистого доходу компанії залежить від впливу регулятивної політики держави, зокрема, у частині формування портфелю замовлень для модернізації державних енергетичних компаній (передовсім – «Укргідроенерго»).

- Показник валового прибутку демонструє негативні тенденції у контексті відсутності державної промислової політики та деіндустріалізації у 2011-2019 роках.

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори), підприємство можна оцінити на рівні трьох балів з чотирьох.

ВРІЗИ

АТ «Турбоатом»

«За останні 10 років у модернізацію обладнання вкладено понад $70 млн. Це дозволило створити найсучасніші технологічні процеси у цехах та підрозділах заводу. Наприклад, абсолютно новий ливарний цех, на який ми встановили сучасне обладнання, італійське виробництво, новий термічний цех. Це відчутно підвищило якість виливків нашого підприємства, значно скоротило ручну працю. Наразі є можливість виробляти продукцію для сторонніх організацій».

Віктор Суботін, гендиректор АТ «Турбоатом

- АТ “ОБ’ЄДНАНА ГІРНИЧО-ХІМІЧНА КОМПАНІЯ

Галузь: Добувна промисловість і розроблення кар’єрів.

| тис. грн | |||||||

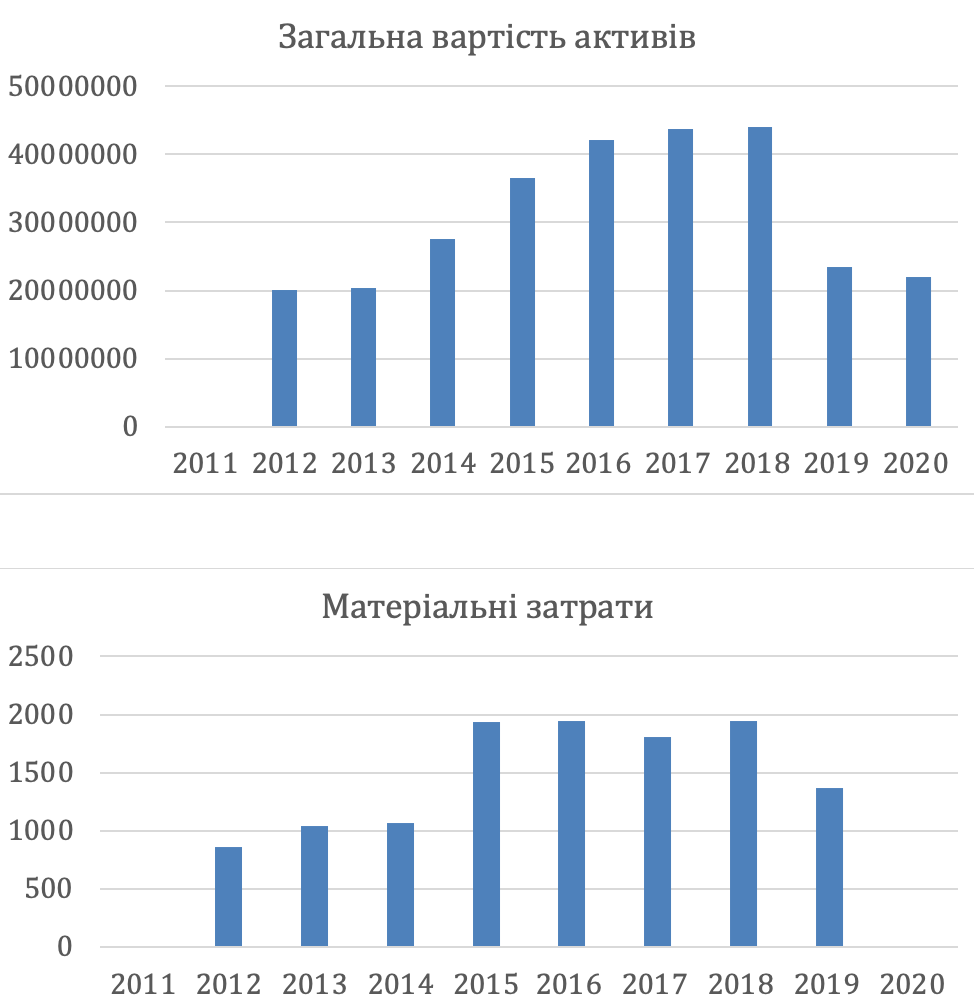

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2016 | 2441785 | 1279379 | 1130708 | 675523 | 3057387 | 698409 | 375089 |

| 2017 | 2855661 | 1176522 | 1122623 | 443465 | 3064555 | 769781 | 462796 |

| 2018 | 3213687 | 1097570 | 789336 | 114887 | 3373852 | 1111108 | 571470 |

| 2019 | 3535397 | 1060347 | 573223 | 100736 | 3425260 | 1274208 | 706397 |

| 2020 | 3127625 | 1052806 | 690524 | 368558 | 4076521 | 947123 | 699777 |

Кількісні показники підприємства мають якісну, однорідну структуру. Чистий дохід в 2020 році склав 3,1 млрд грн, у 2019 році – відповідно 3,5 млрд грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020 році), чистий дохід підприємства у приведених цінах (база порівняння – 2019 рік), склав еквівалент 2,8 млрд грн у цінах попереднього періоду. Тобто спостерігається певне скорочення чистих доходів підприємства, яке співмірне із загальноекономічним рівнем розвитку (у масштабах національної економіки) у 2020 році і пояснюється скороченням сировинних цін на світових ринках на продукцію підприємства: ільменітовий, рутиловий, цирконовий та дистен-саліманітовий концентрати.

Загальна вартість активів склала у 2020 році 4 млрд грн, збільшившись на 651 млн грн у порівнянні із попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають 58% на 42% відповідно, що свідчить про високий рівень матеріальної складової у виробництві готової продукції підприємства.

Валовий прибуток у 2020 році склав 1 млрд грн, EBITDA – відповідно 690 млн грн (переважно за рахунок донарахованих витрат). Чистий фінансовий результат у 2020 році склав 368 млн грн.

| % | ||||

| Рік/Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2016 | 52,40 | 46,31 | 27,67 | 22,09 |

| 2017 | 41,20 | 39,31 | 15,53 | 14,47 |

| 2018 | 34,15 | 24,56 | 3,57 | 3,41 |

| 2019 | 29,99 | 16,21 | 2,85 | 2,94 |

| 2020 | 33,66 | 22,08 | 11,78 | 9,04 |

Рентабельність валового прибутку у 2020 році склала 33,66%, рентабельність за EBITDA – 22,08%, що свідчить про високий рівень прибутковості, навіть у порівнянні із інфляційним фактором. Рентабельність активів склала 9% – за рахунок суттєвого збільшення маржінальності виробництва (збільшення чистого фінансового результату на тлі скорочення чистого доходу), що свідчить про відновлення високомаржинальної бізнес-моделі підприємства.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2017 | 17 | -8 | -1 | -34 | 0 | 10 | 23 |

| 2018 | 13 | -7 | -30 | -74 | 10 | 44 | 23 |

| 2019 | 10 | -3 | -27 | -12 | 2 | 15 | 24 |

| 2020 | -12 | -1 | 20 | 266 | 19 | -26 | -1 |

Аналіз динамічних рядів вказує на поступову втрату компанією позитивної динаміки за показником чистих доходів та рентабельності активів. Останній показник після високих значень у 2016-2017 роках на рівні 22-14% зменшився у 2018-2019 роках до 3-3,5%, із певним відновленням індикатора на рівень 9% у 2020 році. Переламна точка скорочення чистого фінансового результату припадає на 2018 рік – мінус 744%, що є наслідком коливань цін на сировинну продукцію підприємства на світових ринках. У 2020 році спостерігається відновлення маржинальності – зростання показника чистого фінансового результату на 266%.

В той же час, позитивні тенденції щодо покращення динаміки чистого доходу були загальмовані у 2020 році – падіння на 12%. Тобто на тлі збільшення цінової маржинальності спостерігається скорочення фізичних обсягів загального видобутку сировини, що впливає на валову виручку компанії.

Рівень прибутковості зберігається протягом всього періоду спостерігання у 2016-2020 роках, що є унікальним явищем для сегменту державних підприємств.

Показники чистого прибутку, EBITDA та валового прибутку, оптимально співвідносяться між собою.

Зростання вартості активів у 2020 на 19% пов‘язано із введенням в експлуатацію нових основних засобів підприємства.

Динаміка матеріальних витрат відповідає рівню завантаженості підприємства: діапазон коливання показника складає від мінус 26% до плюс 44%.

Стабільне зростання витрат на заробітну плату (у діапазоні 23-24%, крім періоду 2020 року – скорочення на 1%) свідчить про високий рівень виконання компанією соціально значимих функцій із створення робочих місць з високим рівнем трудових доходів та відповідними податковими платежами до центрального та місцевих бюджетів держави.

| Агреговані показники | Індекс (0 або 1) |

| Кількісні показники | 1 |

| Якісні показники | 1 |

| Соціальні показники | 1 |

| Динамічні показники | 1 |

| Агрегований показник | 4 |

У цілому, можна зробити висновок, що за агрегованим показником ефективності діяльності, ОГХК набирає чотири бали з чотирьох можливих: у неї спостерігаються сталі та позитивні показники валового доходу, вартості основних засобів, є люфт до оптимізації матеріальних витрат та збільшення фонду заробітної плати для працівників (соціально значима функція). Все це є наслідком технологічної конкурентоздатності бізнес-моделі компанії. В той же час, компанія є досить чутливою до змін у структурі зовнішнього попиту та котирувань на світових ринках на сировинну продукцію підприємства.

Запропонована методика оцінки дозволяє виявити наступні ключові фактори бізнес-моделі оцінюваного підприємства:

- Вартість активів є оптимальною для виконання операційних функцій.

- Рівень амортизаційних відрахувань свідчить про відсутність критичного зносу основних засобів підприємства.

- Динаміка матеріальних затрат вказує на сировинний характер технологічних процесів.

- Динаміка витрат на оплату праці вказує на високий рівень виконання компанією соціально значимих функцій.

- Показник чистого доходу компанії залежить від впливу сировинної кон‘юнктури на зовнішніх ринках.

- Показник валового прибутку демонструє позитивні тенденції. Бізнес-модель компанії демонструє високу маржинальність, за умови оптимізації внутрішніх операційних процесів скорочення чистого доходу може супроводжуватись збільшенням чистого фінансового результату (реструктуризація витратного механізму).

- За показником агрегованого оцінювання (кількісні, якісні, соціальні та динамічні індикатори) підприємство можна оцінити на рівні чотирьох балів з чотирьох можливих.

ВРІЗИ

«За попередньою оцінкою, використання нових ділянок Межирічного родовища ільменітових руд принесе підприємству валовий дохід у розмірі 6,6 млрд грн. Розширення ресурсної бази забезпечить підвищення капіталізації компанії напередодні приватизації та спростить інтеграцію ОГХК у світовий ринок титану».

Пітер Девіс, т.в.о. голови правління АТ «ОГХК» у 2020 р

«Серед основних причин збільшення прибутковості ОГХК [у 2021 році] – зростання відсотка відвантаження готової продукції та оптимізація цінової політики компанії. Це не єдині причини. ОГХК тримає курс на збільшення прибутку через оптимізацію витрат та підвищення ефективності використання ресурсів. Це стосується залучення власного парку гірничої техніки, його працездатності, мінімізації аварійних зупинок, терміну відновлювальних ремонтів та оновлення обладнання».

Єгор Перелигін, т.в.о. голови правління АТ «ОГХК»

- ПрАТ «Президент-Готель»

Галузь: Тимчасове розміщення й організація харчування

| тис. грн | |||||||

| Рік/ Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2011 | 18661 | 8085 | 12608 | 3725 | 136518 | 6084 | 907 |

| 2012 | 38442 | 11294 | 13379 | 5116 | 141342 | 6780 | 690 |

| 2013 | 20027 | 10101 | 11326 | 5036 | 144343 | 92 | 1089 |

| 2014 | 34716 | 13936 | 13878 | 7812 | 150120 | 225 | 1285 |

| 2015 | 28143 | 19877 | 17323 | 11733 | 158219 | 299 | 1477 |

| 2016 | 54159 | 14066 | 22674 | 5366 | 313679 | 284 | 1599 |

| 2017 | 46565 | 23791 | 27730 | 13426 | 319633 | 508 | 1481 |

| 2018 | 41447 | 29547 | 27800 | 11971 | 318706 | 382 | 1574 |

| 2019 | 75611 | 34124 | 34303 | 16171 | 327720 | 380 | 1984 |

| 2020 | 41916 | 27137 | 25789 | 10934 | 344175 | 70 | 2526 |

Кількісні показники підприємства мають якісну, однорідну структуру. Чистий дохід в 2020 році склав 42 млн грн, у 2019 році – відповідно 75,6 млн грн. Враховуючи фактор дефлятора ВВП (9,84% у 2020-му), чистий дохід підприємства у приведених цінах (база порівняння – 2019-й), склав еквівалент 38 млн грн у цінах попереднього періоду. Тобто спостерігається суттєве скорочення чистих доходів підприємства, що є наслідком карантинних обмежень та пандемії коронавірусу, які суттєво знизили туристичну активність в Україні і світі.

Загальна вартість активів склала у 2020 році 344 млн грн, збільшившись на 16,5 млн грн у порівнянні із попереднім звітним періодом. Матеріальні витрати та витрати на заробітну плату персоналу у порівнянні складають пропорцію 2% на 98% відповідно, що свідчить про надзвичайно високий рівень доданої вартості у наданих підприємством послугах.

Валовий прибуток у 2020 році склав 27 млн грн, EBITDA – відповідно 25,8 млн грн (за рахунок, переважно донарахованих витрат). Чистий фінансовий результат у 2020 році склав майже 11 млн грн.

| % | ||||

| Рік/ Показник | Рентабельність валового прибутку | Рентабельність за EBITDA | Рентабельність чистого прибутку | Рентабельність активів |

| 2011 | 43,33 | 67,56 | 19,96 | 2,73 |

| 2012 | 29,38 | 34,80 | 13,31 | 3,62 |

| 2013 | 50,44 | 56,55 | 25,15 | 3,49 |

| 2014 | 40,14 | 39,98 | 22,50 | 5,20 |

| 2015 | 70,63 | 61,55 | 41,69 | 7,42 |

| 2016 | 25,97 | 41,87 | 9,91 | 1,71 |

| 2017 | 51,09 | 59,55 | 28,83 | 4,20 |

| 2018 | 71,29 | 67,07 | 28,88 | 3,76 |

| 2019 | 45,13 | 45,37 | 21,39 | 4,93 |

| 2020 | 64,74 | 61,53 | 26,09 | 3,18 |

Рентабельність валового прибутку у 2020 році склала 64,7%, рентабельність за EBITDA – 62%, що свідчить про високий рівень прибутковості, навіть у порівнянні із інфляційним фактором. Рентабельність активів склала 3% – за рахунок високої балансової вартості основних засобів підприємства. Рентабельність чистого прибутку – 26%, що свідчить про збереження прибуткової бізнес-моделі підприємства.

| % | |||||||

| Показник | Чистий дохід | Валовий прибуток | EBITDA | Чистий фінансовий результат | Загальна вартість активів | Матеріальні затрати | Витрати на оплату праці |

| 2012 | 106 | 40 | 6 | 37 | 4 | 11 | -24 |

| 2013 | -48 | -11 | -15 | -2 | 2 | -99 | 58 |

| 2014 | 73 | 38 | 23 | 55 | 4 | 145 | 18 |

| 2015 | -19 | 43 | 25 | 50 | 5 | 33 | 15 |

| 2016 | 92 | -29 | 31 | -54 | 98 | -5 | 8 |

| 2017 | -14 | 69 | 22 | 150 | 2 | 79 | -7 |

| 2018 | -11 | 24 | 0 | -11 | 0 | -25 | 6 |

| 2019 | 82 | 15 | 23 | 35 | 3 | -1 | 26 |

| 2020 | -45 | -20 | -25 | -32 | 5 | -82 | 27 |

Аналіз динамічних рядів вказує на втрату компанією позитивної динаміки за показником чистих доходів внаслідок економічної кризи та карантинних обмежень. Переламна точка припадає на 2020-й рік – мінус 45%, що є наслідком загальної ситуації у готельному та туристичному бізнесі як в Україні, так і за кордоном. Протягом попередніх років спостерігалась нерівномірна динаміка, коли зростання (82-92% у 2016 та 2019 роках відповідно) змінювалось падінням: -14% та – 11% у 2017-2018 роках.

Рівень прибутковості зберігається протягом всього періоду спостерігання у 2011-2020 роках, навіть під час кризових явищ 2014-2015 та 2020 років.